![【ARN-060】近親相姦中出し5 5人の近親中出し物語</a>2008-03-19ミスター・インパクト&$アーノルド119分钟 [中信建投金融]群众银行斟酌: 市集特征初探及中枢标的筛选](/uploads/allimg/240823/231J40Z104311.jpg)

进军辅导:通过本订阅号发布的不雅点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中稳健《证券期货投资者稳健性照拂方针》规定的机构类专科投资者参考。因本订阅号暂无法成立拜谒限制【ARN-060】近親相姦中出し5 5人の近親中出し物語2008-03-19ミスター・インパクト&$アーノルド119分钟,若您非中信建投客户中的机构类专科投资者,为抑止投资风险,请您取消关注,请勿订阅、收受或使用本订阅号中的任何信息。对由此给您形成的未便示意歉意,感谢您的不绝与相助!

目次

序文及中枢不雅点

(一)国度及地区分析:中枢方针比较斟酌

(二)成长市集:挑选经济高成长国度和高成长银行

(三)红利市集:从下到上选股

(四)平衡市集:选取高成长+高分成标的

(五)交叉情况:红利市鸠合的高成长和指点积极银行

(六)群众首选银行及两项专题:估值合感性及汇率影响

序文及中枢不雅点

1、咱们为什么要消失群众银行业?

这篇论说是咱们消失群众银行业的早先,咱们将由此开动对群众领域内的优质银行进行系统性斟酌。

群众银行投资在策略上是有用的、在操作上是具备可行性的,因为:

寰宇各地的银行都以相同的生意格式筹划,来自不同国度的银行透彻不错通过疏导的框架进行分析,并由此进行径直比较。这意味着操作的可行性。

银行业工作其场地的一个或多个地区的企业和住户(自然也有银行是群众性的),是以银行便是他们场地区域经济情景的自然代表,这是银行的beta属性。

但在不同的科罚结构下,各家银行的筹划智商具备很大各异,一些银行大约合手续穿越他们场地地区的经济周期,这些银行不仅是当地经济的beta,同期还具备显贵的alpha属性。

终末,群众各个市集有着不同的经济周期、生意环境、社会结构和文化,这意味着跨区域和跨周期成就的后劲。

群众银行投资策略不错提供兼具高成长和褂讪红利的答复,同期还能幸免对单一市集或单一立场的过度采集导致的高波动风险。

本篇论说中,咱们构建了全面准确、浅薄明了的群众银行业分析框架,具备极强的实操性。

终末,咱们初步筛选出了的群众首推银行名单,后续将瓜代针对这些银行进行深度斟酌和常态化追踪消失。

2、对面前群众银行业的不雅点:更高的末端战略利率水平,意味着一个更好意思好的改日

行将到来的降息周期对群众银行而言举座是正面的:与银行偏好高利率环境的传统不雅点相背,群众银行业愈加期待降息。因为面前的高利率环境极大防止了信贷需求,合手续的高利率环境对净息差也有负面影响,因为战略利率高位企稳,贷款利率很难络续普及,但入款如期化和利率普及的趋势却在约束深化。通过对利率风险敞口的对冲,群众银行业还是为改日2-3年降息周期中的负面影响作念了充分准备。但降息后,信贷需乞降经济行动将会复苏,入款如期化和成本飞腾趋势将会逆转,金钱照拂中收将会增长,这些积极身分访佛利率风险对冲,足以对消降息经由中的负面影响。

降息收尾后的末端战略利率才是影响群众银行事迹的最进军身分:在改日2-3年相对稳当地渡过降息周期后,末端利率才是决定银行长久事迹的要害。银行筹划是需要一定的合理利率水平的,在零利率环境下,银行很难保合手较好事迹和长久肃肃筹划。

预计本轮降息周期后的末端利率很可能高于疫情前的利率水平,且并不会回落到0%。面前的国外经济环境还是出现了紧要变化,碎屑化和割裂化的群众供应链、主要经济体对东谈主工智能和清洁能源等新时代的大限制投资都意味着更大的长久通胀压力,从而指向更高的末端平衡利率水平。

相对更高的末端利率将为群众银行筹划提供一个理念念环境,咱们预计改日群众银行的筹划环境将显贵好于上一个十年,若末端战略利率如期褂讪在3%驾御,则将是银行最理念念的筹划环境,因为这么的利率环境意味着有余的贷款订价和投资收益空间,焕发的信贷需乞降繁茂的企业筹划活力,以及愈加优良的资产质料水平。

3、咱们消失了哪些银行?咱们的分析要津是什么?

咱们凭证限制、估值及股价知道等特征,在群众领域内选取了38个国度和地区的1000多家银行:

亚洲:印度、越南、印度尼西亚、马来西亚、泰国、新加坡、沙特阿拉伯、阿联酋、卡塔尔、科威特、土耳其、韩国、日本、中国香港、中国台湾

非洲:埃及、南非

南好意思洲:巴西、智利、阿根廷

北好意思洲:墨西哥、加拿大、好意思国欧洲:英国、法国、德国、荷兰、比利时、瑞士、奥地利、瑞典、西班牙、意大利、波兰、捷克、匈牙利、克罗地亚

大洋洲:澳大利亚

咱们的分析要津是什么?

起初通过杜邦分析,将系数银行归纳至横向可比的四大方针:成长性、营收质料、运营成果、资产质料。

然后,进一步深入斟酌盈利结构,包括资负收益率、中收及非息收入结构、成本抑止及资产质料,来判断上述杜邦中枢方针的改日趋势及合手续性。

此外,咱们还具体分析了一些知道优异的银行,寻找业务和科罚结构层面的上风。

终末,咱们将上述系数分析融入PB-ROE体系,连结分成预测,选取优质标的。

连结国外银行训导,咱们也为中国银行业总结了一些参考漠视。

4、主要市集情况概览:成长、红利、平衡

好银行能在快速发展的经济环境中繁茂发展,而最优秀的银行则能跑赢本身所处的宏不雅环境。咱们很容易在发展中国度中选出高成长银行,与此同期,除了高股息标的外,咱们也发现了好多来自愿达国度的高成长银行。

四房色播咱们将不同国度和地区分为三类:成长市集、红利市集和平衡市集,并对不同类型区域的银行采取不同的选股策略,以此将系数银行标的分为两大类:成长型银行和红利型银行。

从成长的角度看,成长市集的银行无疑是最佳选拔,最具蛊卦力的地区包括印度、越南、印度尼西亚、土耳其、墨西哥和东欧。自然,从从下到上的角度看,其他类型的市集也有出色的成长型银行。此外,应特别关注银行场地地区的通胀情况,以便将内生增长与通胀导致的ROE延迟区分开。

好意思国、巴西、沙特阿拉伯、阿联酋、卡塔尔、马来西亚、南非属于平衡市集,这些地区既有高质料的成长型银行,也有较好的分成型银行。

西欧及北欧、加拿大、澳大利亚等发达国度的银行大多是红利属性的,自然也有具备杰出成长后劲的银行。

5、对中国银行业的模仿兴致

净息差对银行而言相配进军,不仅是高成长的要害驱能源,亦然银行能否积极承担风险的决定性身分:

咱们看到许多地区的银行净息差都长久处于极低水平,比如日本和一些欧洲国度,在极低的息差环境中,银行不会势必走向倒闭。

但这类地区的银行普遍高度保守,尽可能根绝一切潜在风险,筹划方向成立也相配保守,如存贷款订价、信贷投放、不良生成及风险容忍度、信用成本等。

此外,此类地区银行普遍依赖金融市集业务,在顶点市集波动中相对愈加脆弱。

即便出于服求实体经济的考量,如斯“躺平”的银行业也很难完成任务。幸免银行业长久堕入低息差陷坑至关进军。

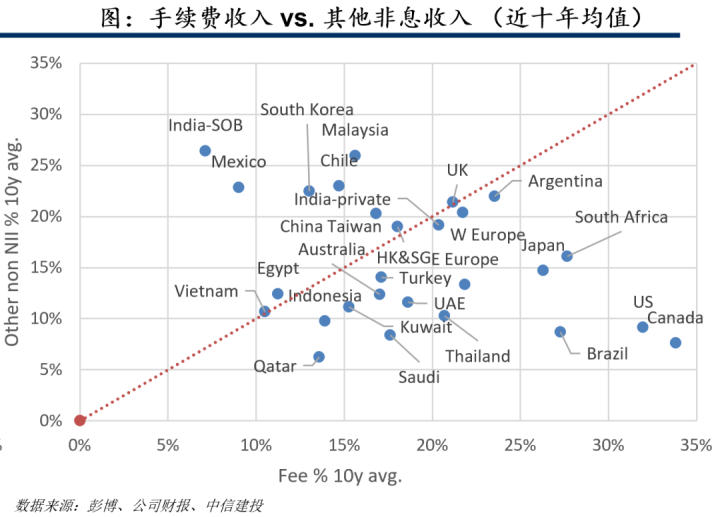

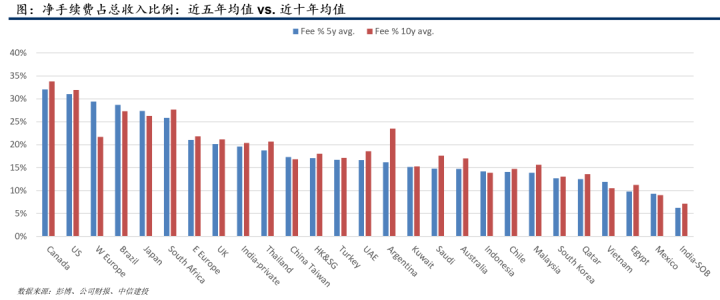

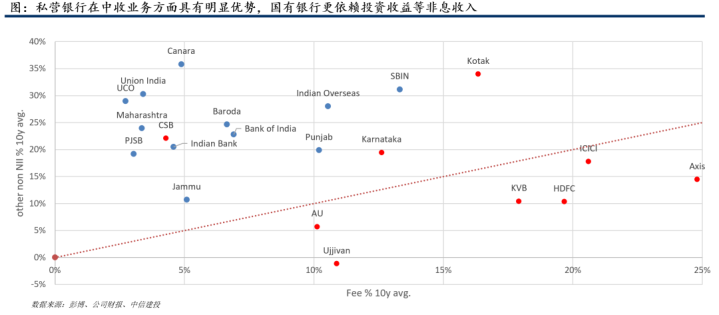

中收业务是“阔绰”的,限制越大的银行越具备上风。

独一少数身处发达金融市集和群众贸易中心的大型银行,中收在营收中的占比才可能长久特殊30%-40%,关于绝大多数地区的大部分银行而言,10%-20%的中收占比才是常态。

出于减费让利的战略条款,一些主要的中间业务在中国银行业较难收费,举例与账户和贸易筹划的手续费。此外,由于分业筹划的近况,中国银行业投资银行与资产照拂收入也受到较大限制。

较大的国外化收入孝顺一般只存在于寰宇主导国度(好意思国)、具备较多历史遗产的国度(英国)以及采取大限制跨境并购的国度(日本)。

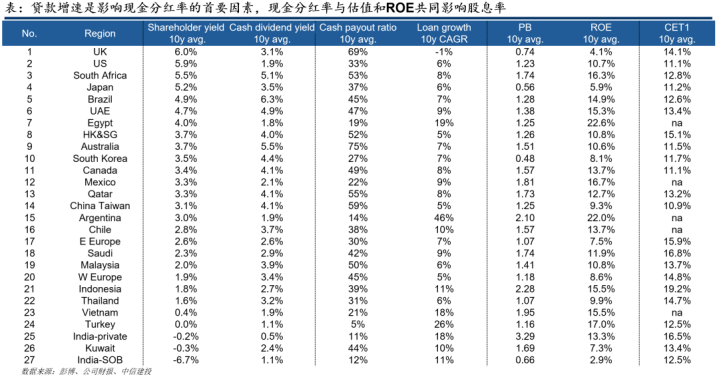

分成和成长是精采内在相联的,如果一家银行长久处于增长停滞、ROE合手续下行的趋势中,这家银行的分成智商终将下落。

一

国度及地区分析:中枢方针比较斟酌

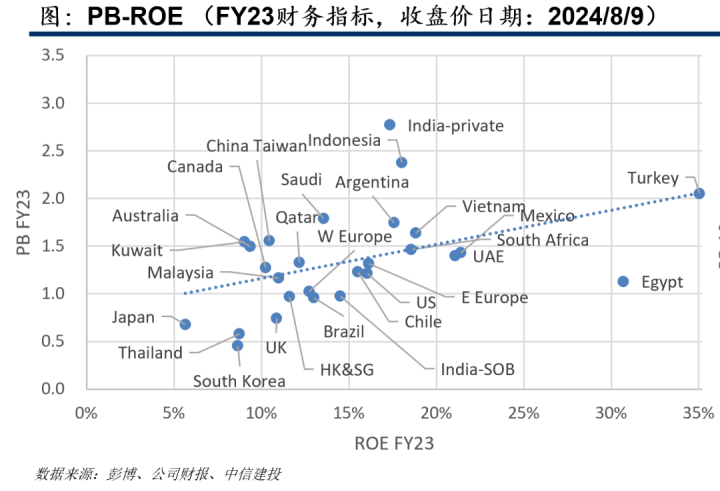

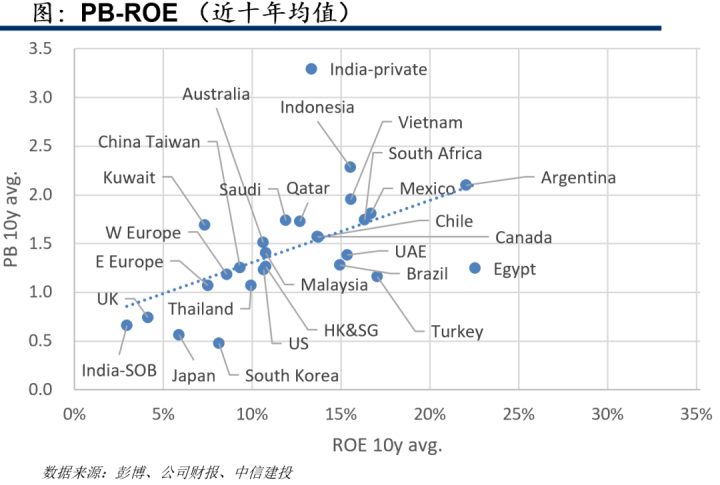

1.要害事迹方针:PB-ROE

基于当地前五/前十的银行数据,咱们筹画了区域平均值,并剔除了顶点值。

截止至2024年8月9日,咱们选出的银行举座估值低于近十年平均水平。

ROE和估值均有所飞腾的地区:土耳其、印度国有银行、东欧。

ROE飞腾但估值未增长的地区:埃及、印度私营银行、好意思国、阿联酋、墨西哥、越南、印尼、英国、西欧、南非、智利。

ROE保合手褂讪但估值未增长的地区:沙特、巴西、卡塔尔、马来西亚、中国香港和新加坡。

ROE和估值均有所回落的地区:阿根廷、加拿大、澳大利亚、泰国。

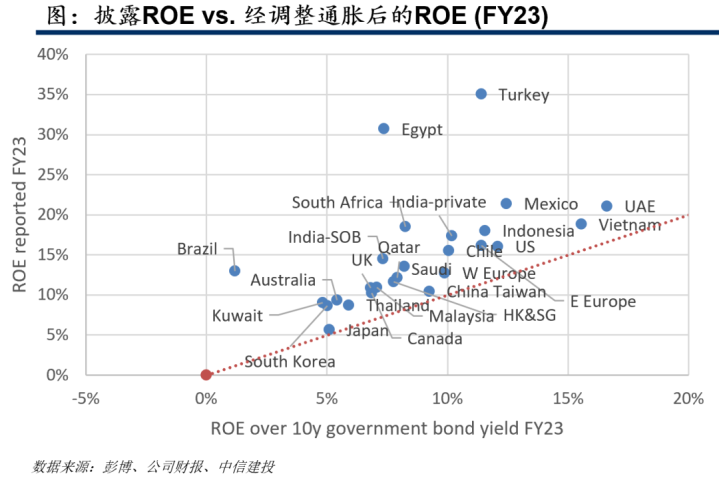

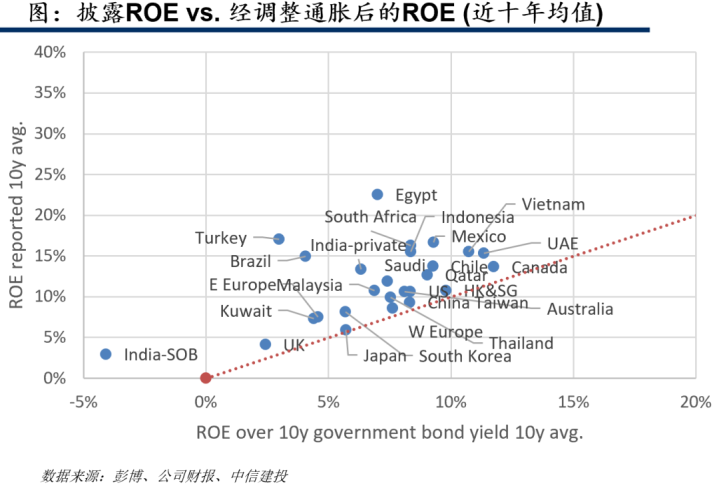

1.1推敲通胀后的ROE情况

等闲咱们是不需要推敲银行调遣通胀后的ROE的。但鉴于当今一些国度存在高通胀情况,咱们比较了ROE和经调遣通胀后的ROE,以摒除通胀对ROE的影响。咱们用各区域10年期国债收益率算作通胀方针。

下图中的散点离红色虚线越远,该国银行的ROE受通胀影响越大。

不管从短期照旧长久来看,大多数国度通胀带给银行ROE的影响都比较和善。在2023年,埃及和土耳其是受通胀影响最大的两个地区。可是土耳其银行的现实ROE在曩昔十年有了显贵普及,埃及银行则莫得。阿联酋、越南、墨西哥、印尼、印度、东欧的银行也有显贵的现实ROE普及。

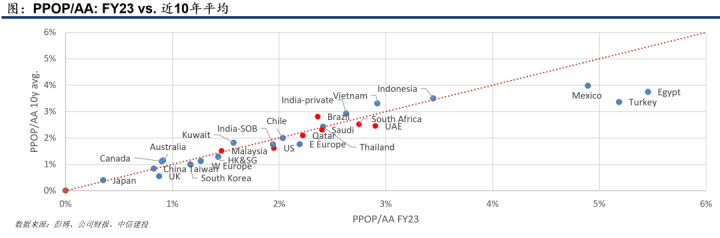

1.1要害事迹方针:成长性

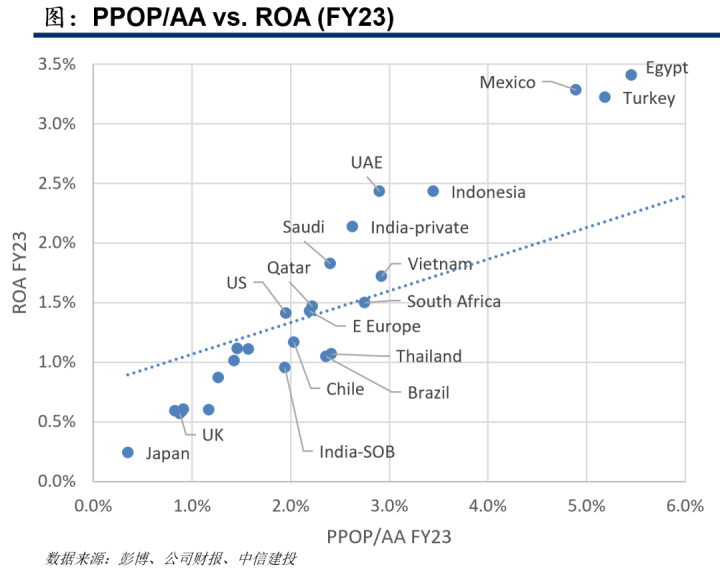

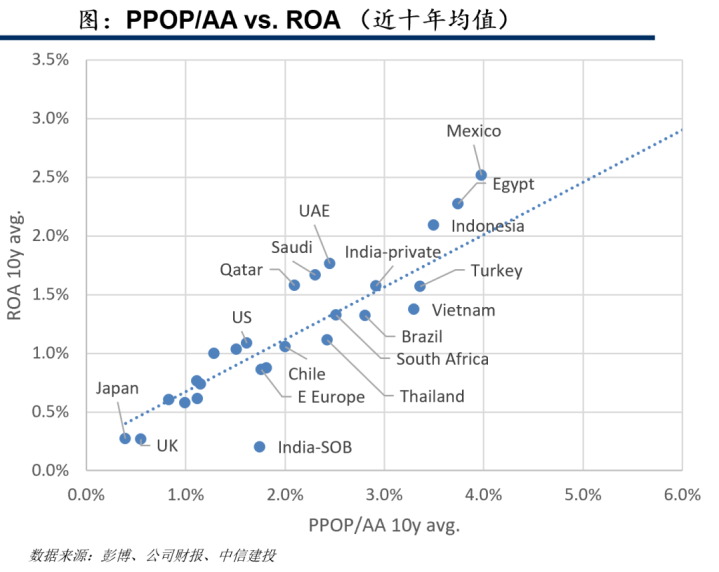

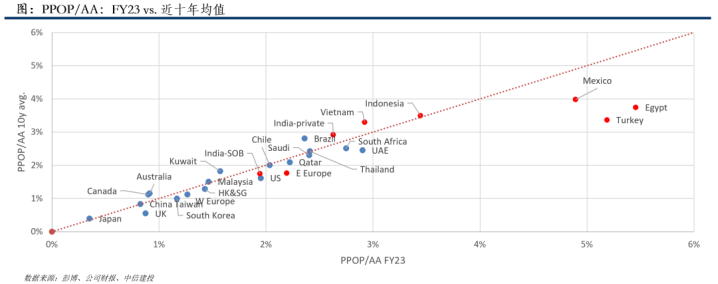

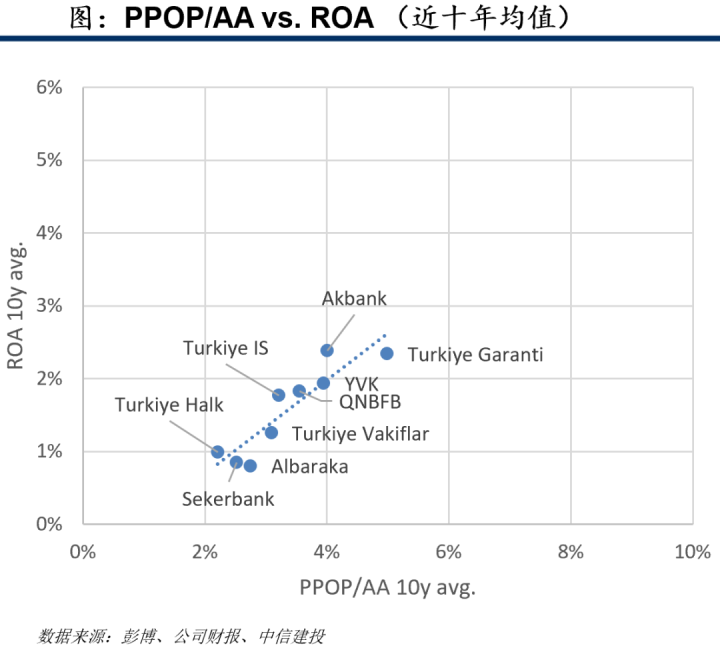

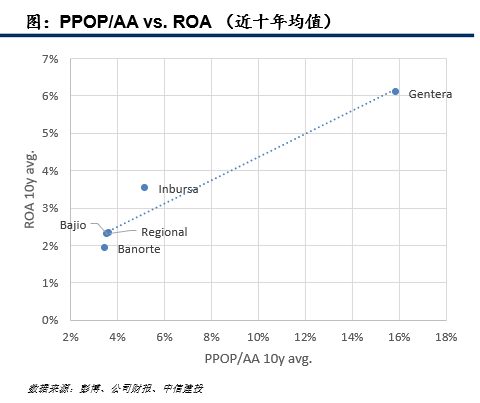

咱们界说的成长型银行PPOP(拨备前利润)/AA(平均资产)这一方针应该在3%及以上,较快成长银行的PPOP/AA(平均资产)在2-3%。

曩昔10年银行PPOP/AA和ROA均有大幅增长的地区:土耳其、埃及、墨西哥、东欧、阿联酋、英国、印度国有银行。

1.1要害事迹方针:营收质料

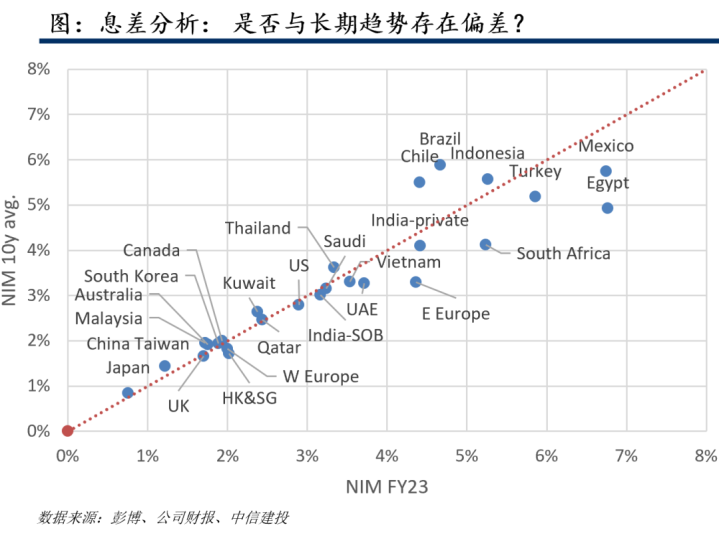

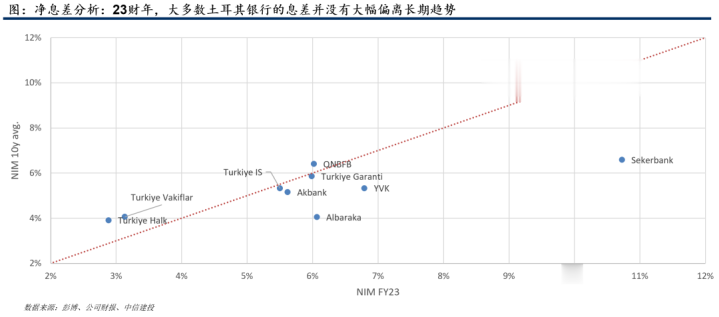

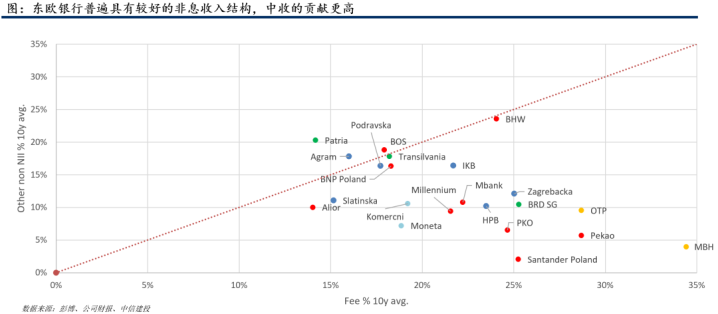

咱们将各地区银行2023财年净息差与其10年长久息差趋势进行比较,来磨练短期内息差是否存在过度延迟或滞后。在高利率的环境下,23年息差总体知道仍然稳健长久趋势,莫得出现过度延迟的迹象。

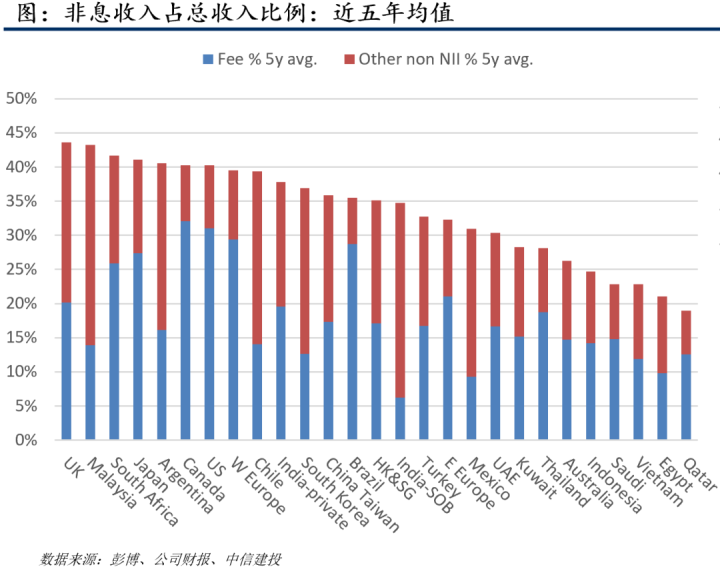

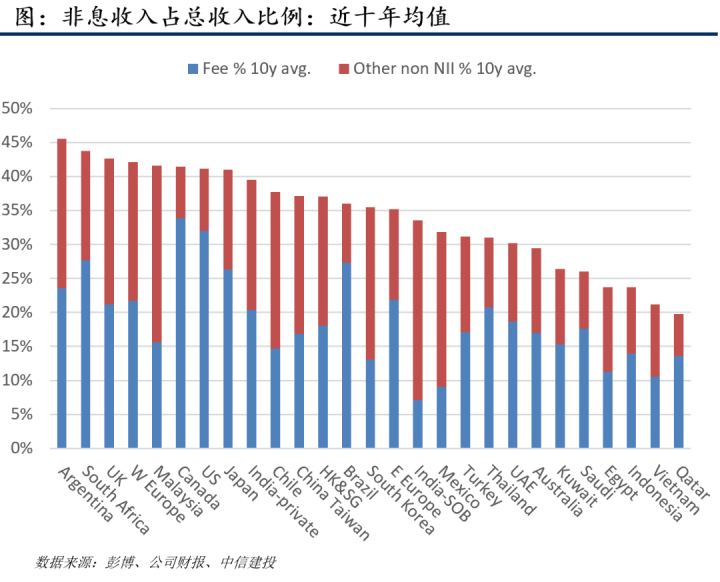

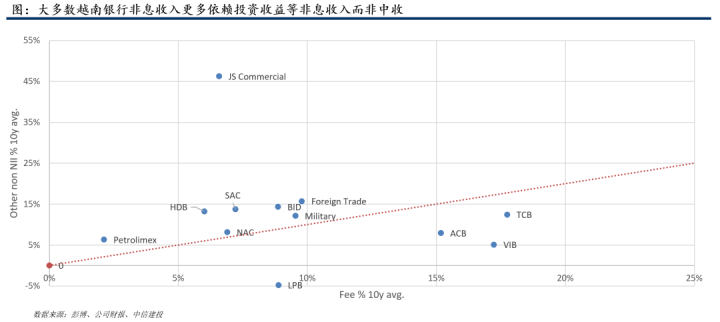

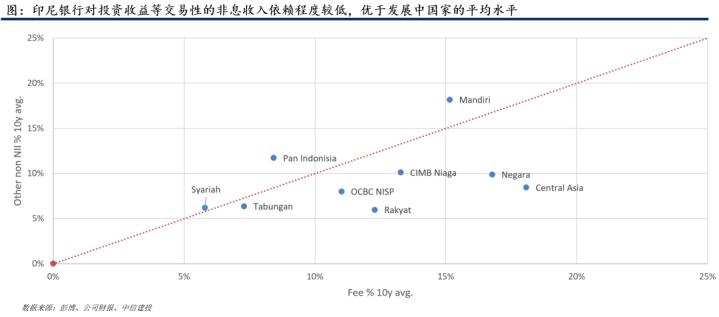

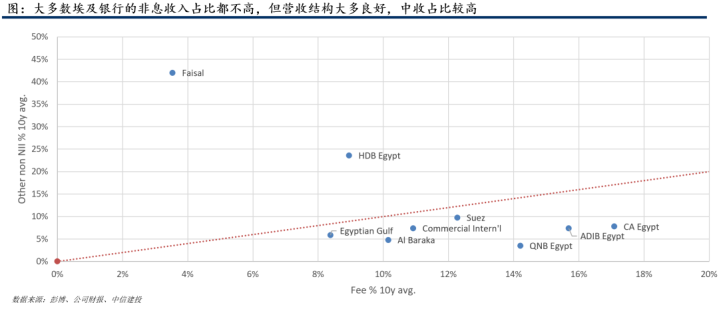

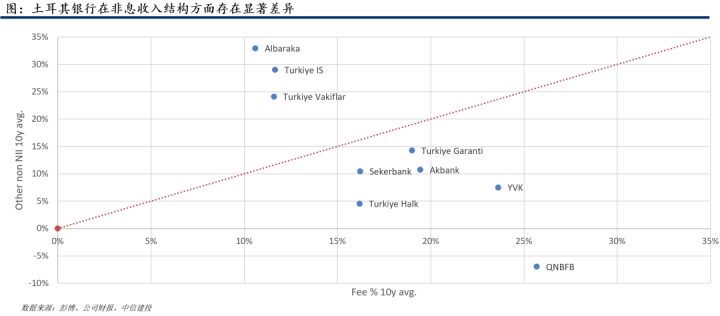

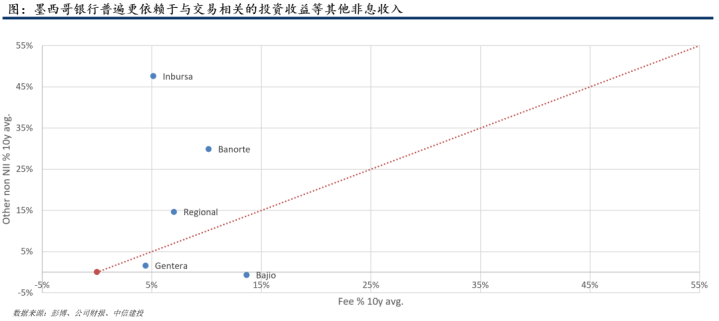

总体来说,如果银行越依赖手续费收入而不是其他非息收入,其非息收入质料就越好。发达地区的银行等闲具有更好的非息收入质料,手续费收入占比更高。

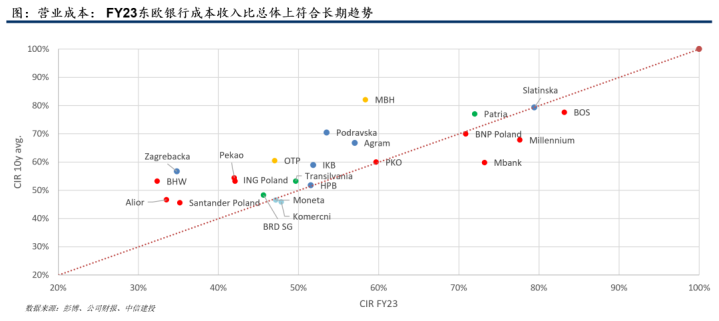

1.1要害事迹方针:运营成果

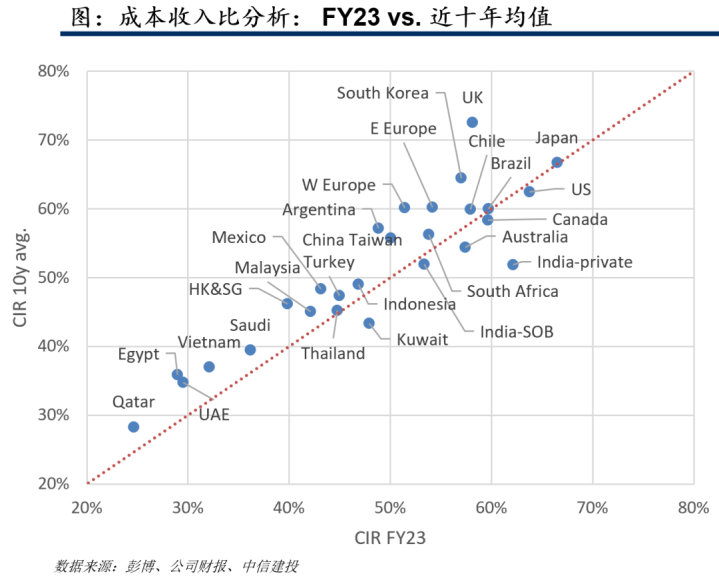

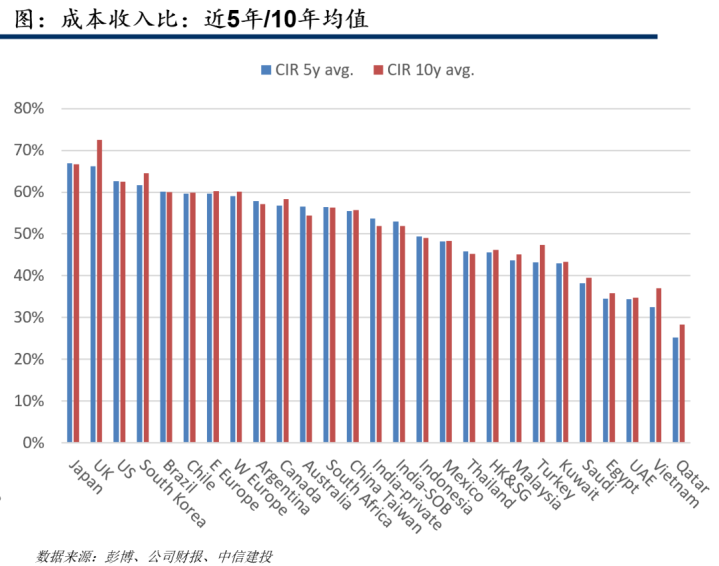

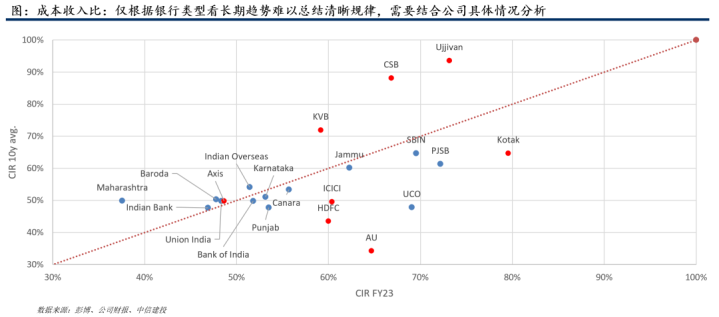

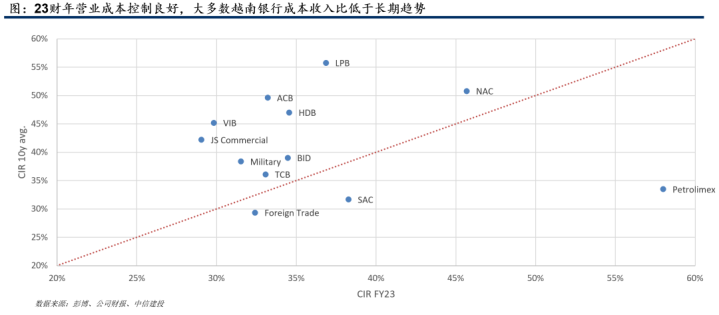

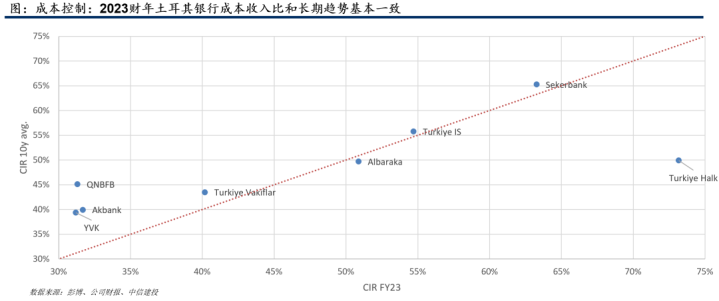

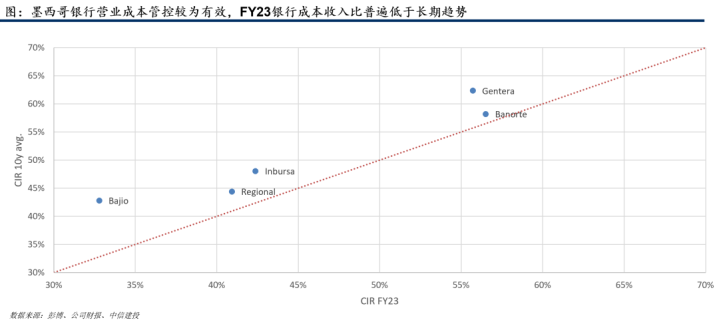

咱们将2023财年的成本收入比与5年/10年的长久趋势比拟较,来不雅察不同地区银走时营成果上是否存在一定变化。

英国、韩国、土耳其和越南的银行在曩昔5年内结束了较优的成本管控。

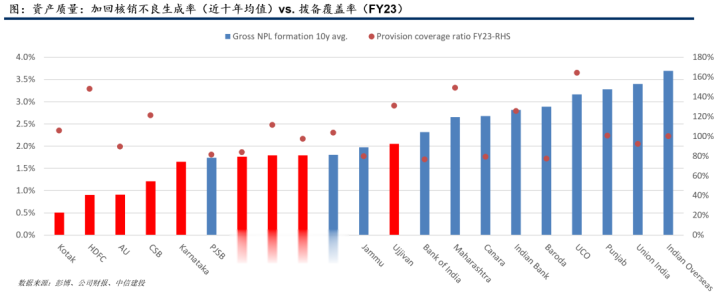

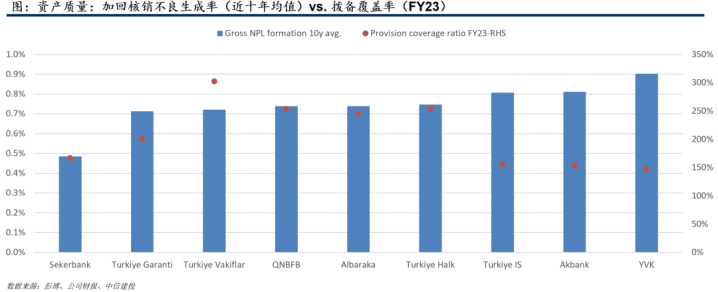

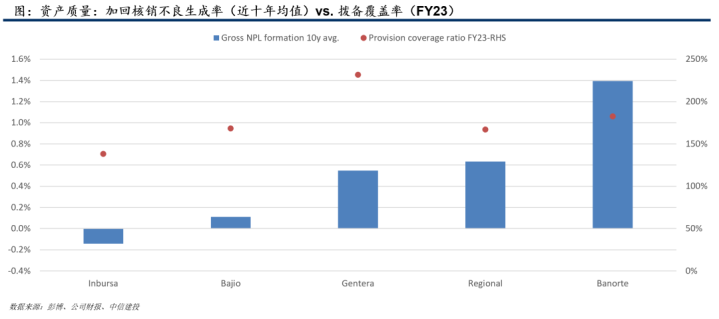

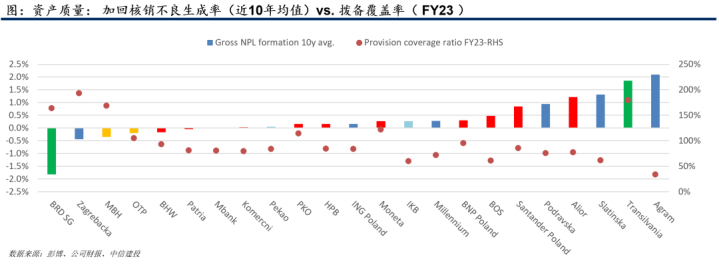

1.1要害事迹方针:资产质料

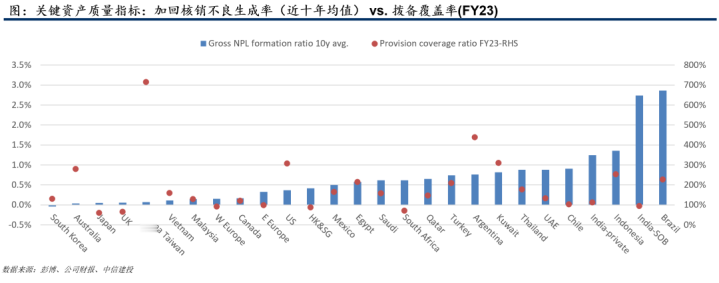

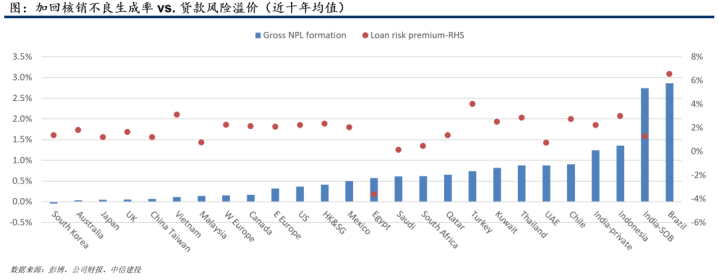

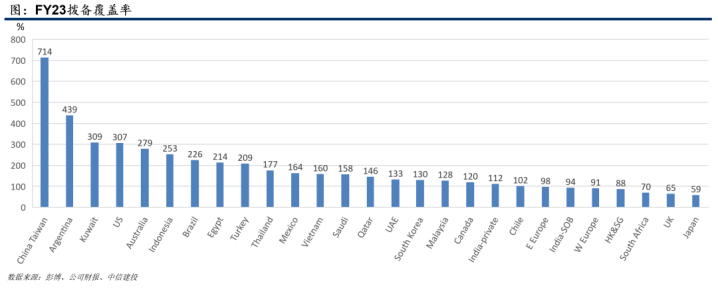

咱们用10年平均加回核销不良生成率算作计算不同地区银行贷款长久风险水平的要害方针,并用23财年的拨备消失率计算拨备计提水平。

比拟于发达国度,发展中国度等闲具有更高的不良生成率。

不同地区的拨备策略各异较大,部分地区采取“适可而止”的策略,拨备消失率往往不是很高。而部分地区则采取“越高越好”的策略,拨备消失率相配高。

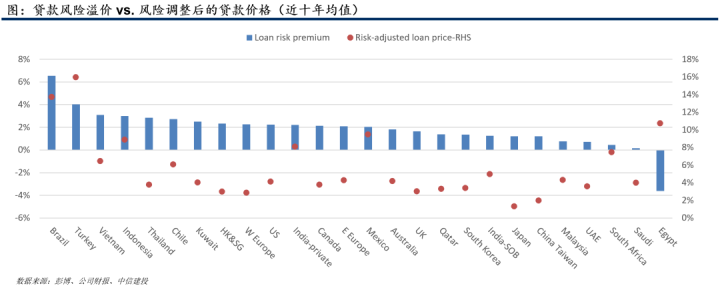

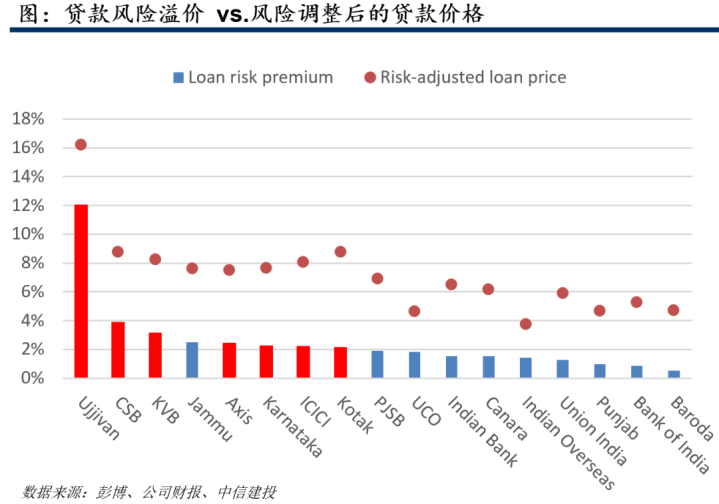

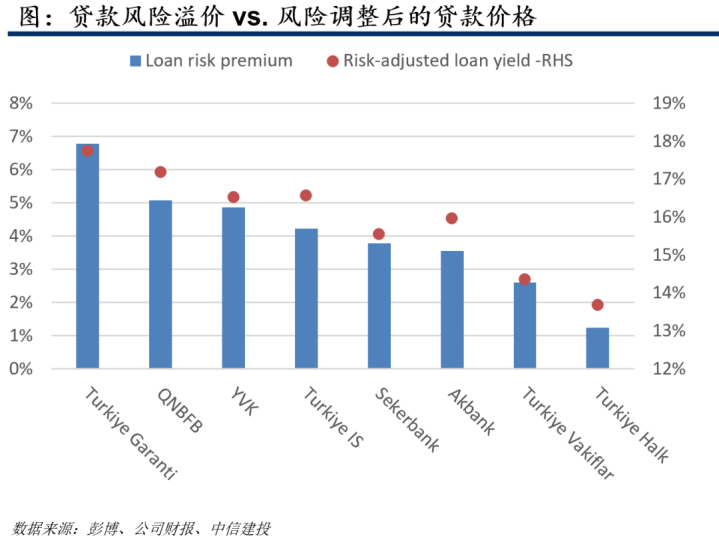

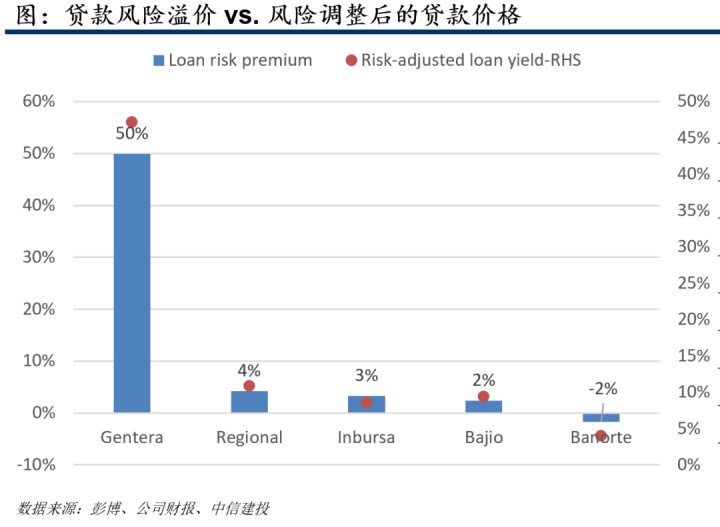

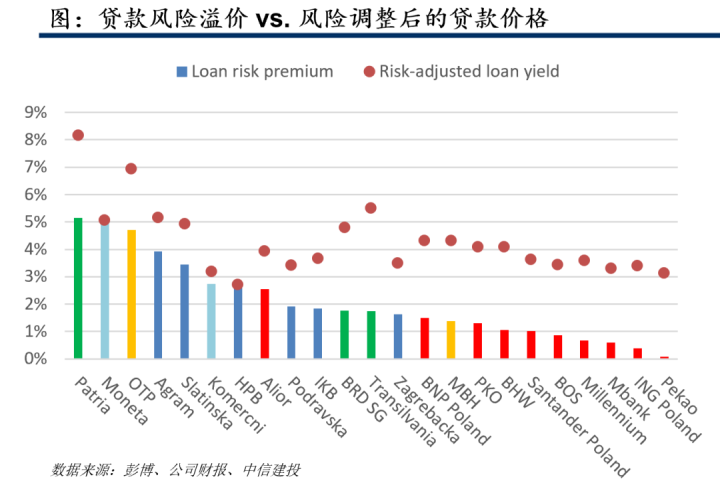

1.2贷款订价:哪些国度的风险溢价更高?

贷款风险溢价(Loanriskpremium)指贷款收益率与该地区的无风险利率之差,风险调遣后的贷款价钱(Risk-adjustedloanprice)指贷款收益率与信用成本之差。

发展中国度的贷款风险溢价和风险调遣后的贷款价钱等闲更高。

各地区风险溢价和经风险调遣后贷款价钱的名次各异反馈了不同的风险抑止有用性。以巴西和土耳其对比为例,巴西风险溢价较高但经风险调遣后的贷款价钱较低,这是因为其不良生成率较高(见上页)。

埃及的贷款风险溢价为负便是高通胀的终结。

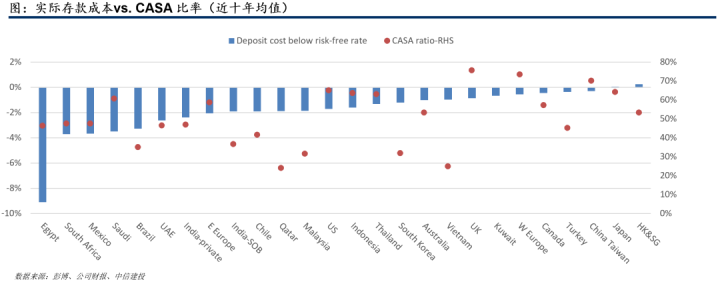

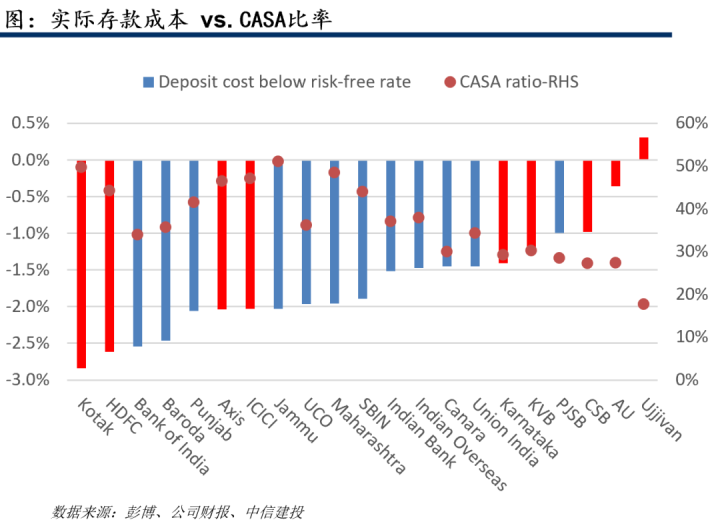

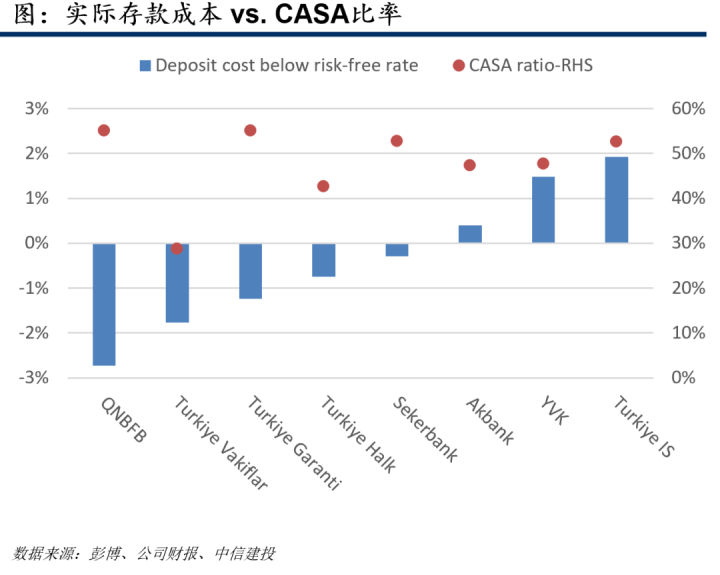

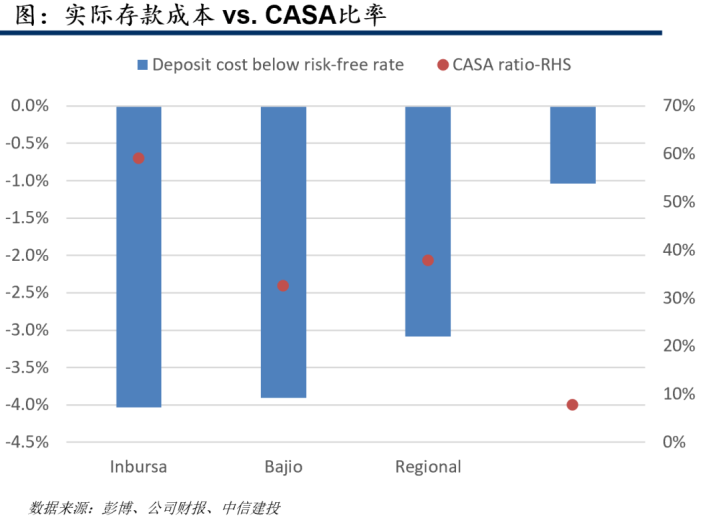

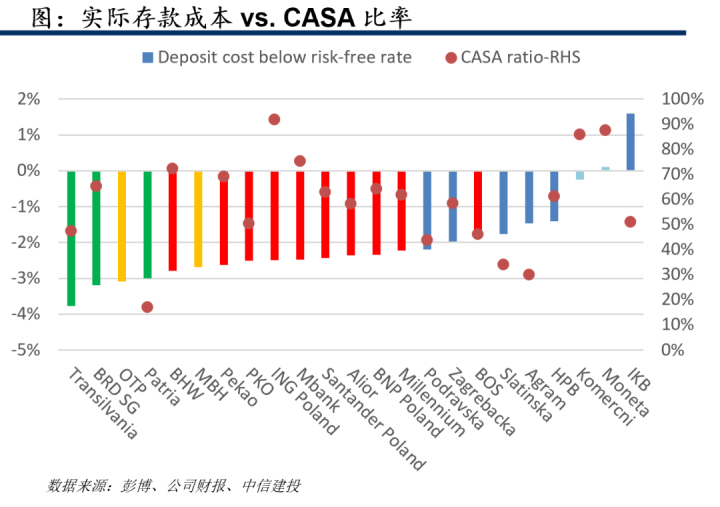

1.3入款成本:哪些国度的资金成本最低?

入款成本减去场地地区的无风险利率代表一家银行的现实入款成本,越低越好。

不同国度之间比较时,现实入款成本与CASA(活期及低成本入款)比率关联性不大。但在消除国度内,这两者在某些情境下有显贵关联。

现实入款成本的上下与该国事否为发展中国度莫得显贵关联。

1.4收入结构:非息收入结构比较

发达国度银行等闲手续费收入孝顺更高,而发展中国度银行投资收益等其他非息收入占比往往更高。

1.4非息收入质料:手续费收入占比

群众各地的银行近期在中收业务方面的知道普遍较弱,与曩昔10年比拟,曩昔5年列国银行手续费收入占总收入的比例较低。

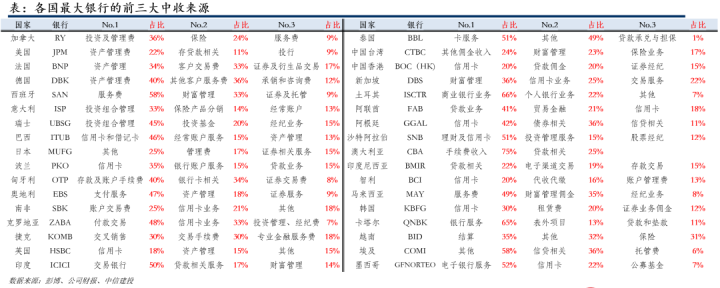

1.4非息收入质料:手续费收入结构各异显贵

手续费是一项“阔绰”的收入,对银行场地市集和银行本身条款很高,它需要以高度发达的金融体系和成本市集为撑合手。

咱们列举了每个国度最大银行的前三大中收起首,发达市集银行在诸如资产照拂、投资银行、保障等更为高端复杂的业务收入占比更大,发展中市集的银行则更多依赖传统中收业务,举例:支付、银行卡、账户照拂、贷款筹划用度等。

1.5资产质料:银行风险偏好是否为贷款订价的终结?

大多数发达国度银行的贷款风险溢价和不良生成都较为邻近。风险溢价较低的地区等闲不良生成也较低,这一功令相配显贵,很好地反馈了银行的风险偏好和发达国度银行系统的褂讪性。

与发达国度同行比拟,发展中国度银行等闲具有更高的风险溢价和不良生成,风险溢价较高的地区一般不良生成更高,但也有一些例外。

在发展中国度当中,常常会出现风险溢价低、但不良生成高的情况,这是贷款订价和风控智商不及、银行系统褂讪性不够的典型知道。

1.5资产质料:银行风险偏好是否为贷款订价的终结?

消除国度银行的拨备计提策略等闲是一致的,在列国之间则存在很大各异。但要明确的少许是:高拨备并不一定意味着高估值。

1.6现款股息率和鼓励概括答复率的驱上路分是什么?

鼓励概括答复率(shareholderyield)=现款股息收益率(Cashdividendyield)加上回购的正面影响和增流配股等负面影响。

二

成长市集:挑选经济高成长国度和高成长银行

2.成长市集:界说及地区选拔

关于成长市集,咱们以为平均PPOP/AA应长久跳跃或者接近咱们界说的3%的高成长法度,或者在很长一段时刻内显贵普及。

成长市集的另一个典型特征是:从永恒来看,必须有特别一部分银行的PPOP/AA要大于3%。因此,消除市鸠合的银行在成长性上的方差往往是较大的。

咱们将以下地区界说为成长市集,并对该地区银行业进行宝贵分析:印度、越南、印度尼西亚、埃及、土耳其、墨西哥、东欧。

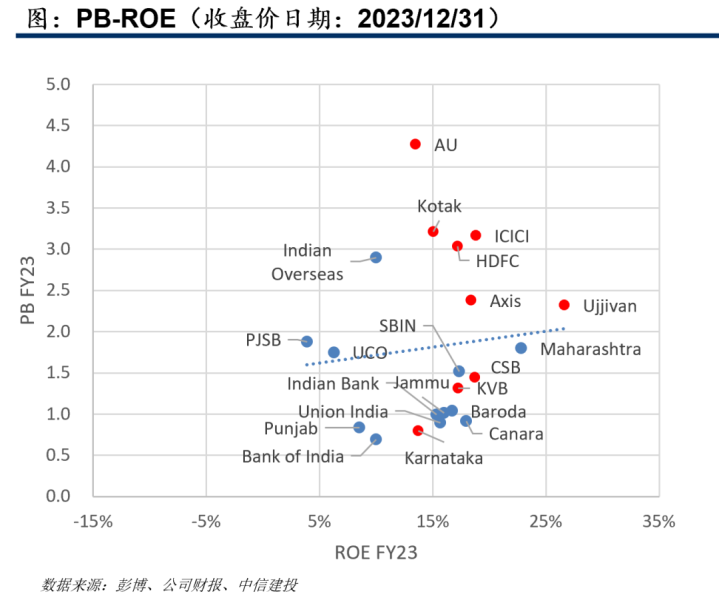

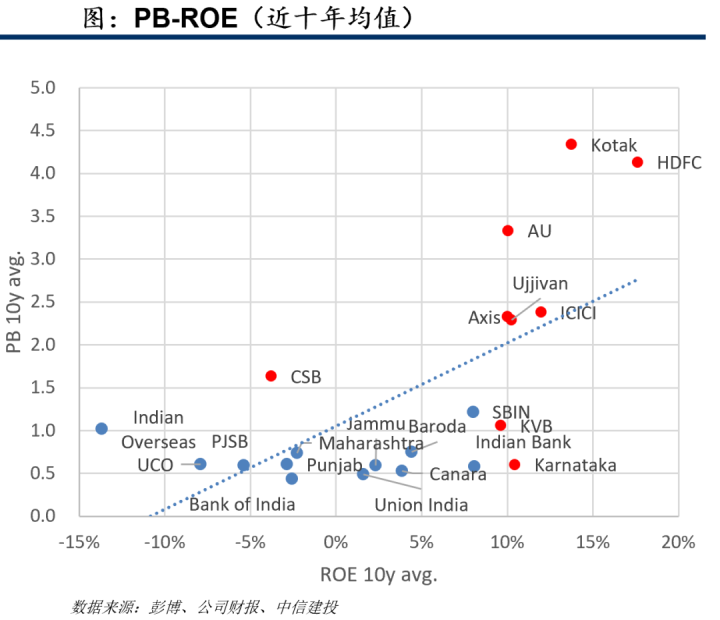

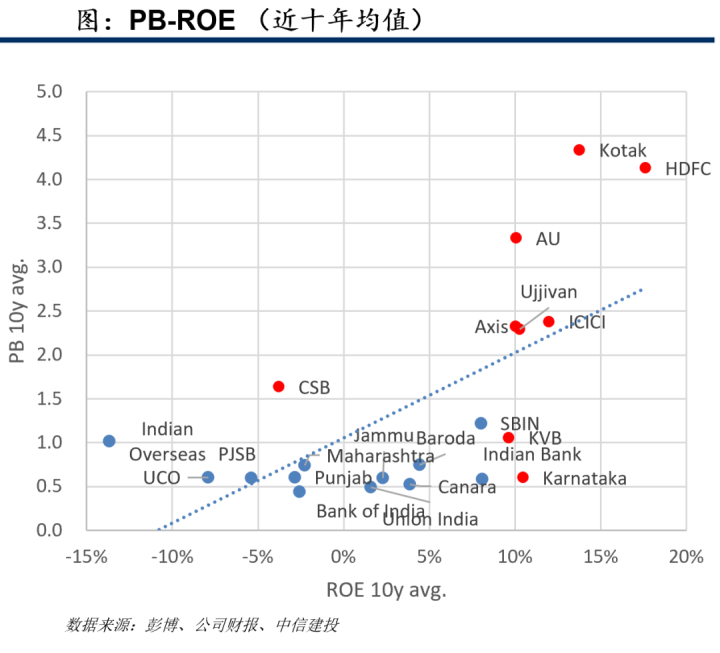

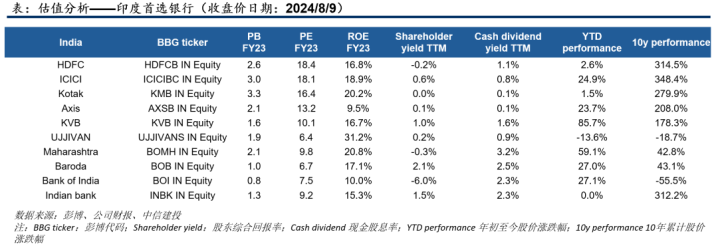

2.1印度:要害事迹方针:PB-ROE

在曩昔的10年里,印度私营银行在ROE方面保合手了上风,其中部分私营银行进一步提高了ROE。但比拟之下,国有银行ROE普及更多,从而使其估值从10年前的极低水平上结束了更大普及。

2.1印度:要害事迹方针:PB-ROE

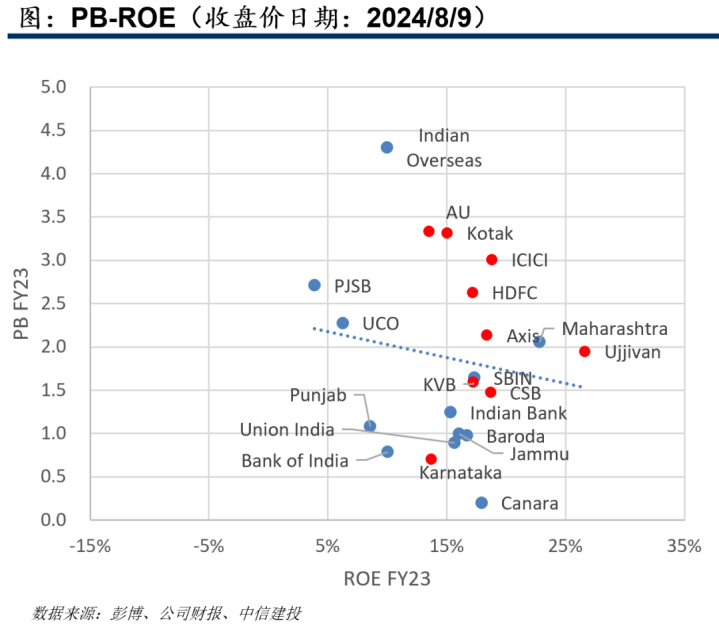

2024年以来,印度国有银行的估值追逐愈加显贵,以致使平均PB-ROE出现了倒挂趋势。

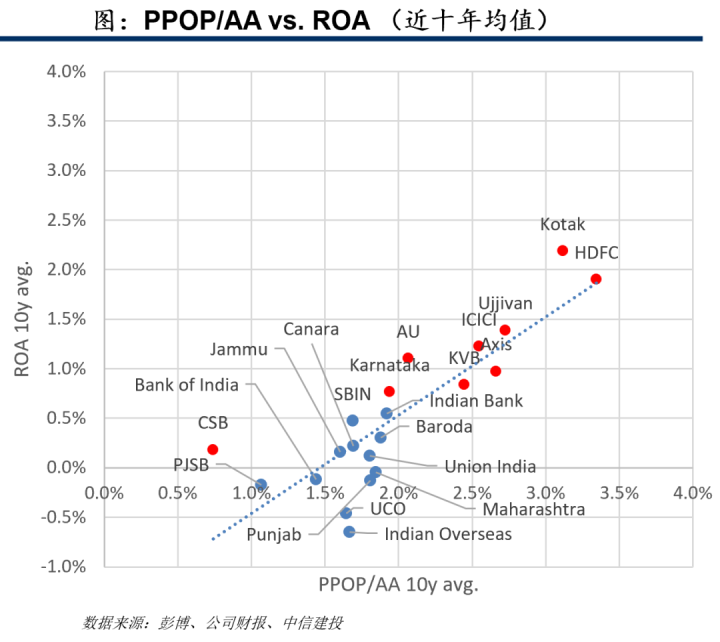

2.1印度:要害事迹方针:成长性

曩昔10年,印度银行的中枢盈利增长智商明显增强。

私营银行在成长性上仍处于明显率先地位,但这一差距在近10年已在悠闲收缩。

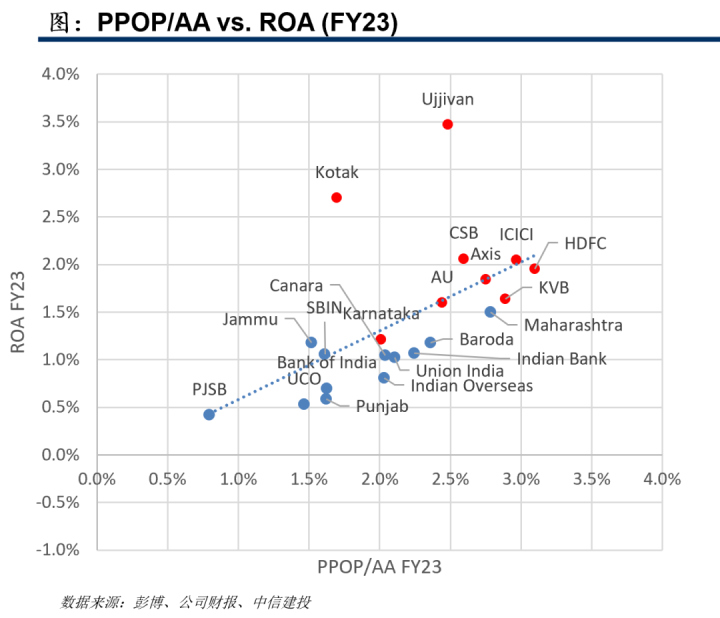

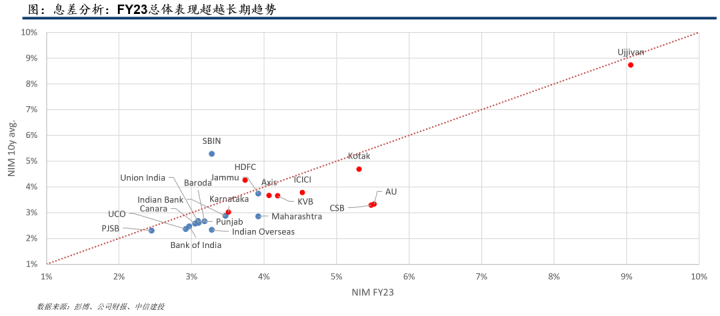

2.1印度:要害事迹方针:营收质料

图:息差分析:FY23总体知道特殊长久趋势

2.1印度:要害事迹方针:运营成果

图:成本收入比:仅凭证银行类型看长久趋势难以总结明晰功令,需要连结公司具体情况分析

2.1印度:贷款订价和入款成本

从近十年看,印度银行的贷款风险溢价等闲与风险调遣后的贷款价钱一致。但也有例外,即风险溢价较高但风险调遣后的贷款价钱较低,主如若国有银行存在这种情况。

现实入款成本与银行CASA比率筹划,部分国有银行的入款成本行业率先,但CASA比率并不算高。u部分入款基础较弱的私营银行在贷款订价上较为激进,国有银行很少出现这种情况。

2.1印度:资产质料分析

私营银行等闲加回核销不良生成率更低,拨备消失水平较为接近。

不良生成率并非与息差水平透彻正筹划,部分基本面较强的银行不良生成率低、贷款风险溢价高(见上页)。

2.1首选银行:印度

咱们将以下银行列为印度地区的首选,前五为印度私营银行的主要代表。

选拔UJJIVAN是因为其杰出的小额贷款业务。

自后四家国有银行是因为它们在筹划方针上有明显改善,在印度国有银行普遍提估值,对国有银行更故意的分成战略出台的布景下,这四家估值水平仍相对偏低。

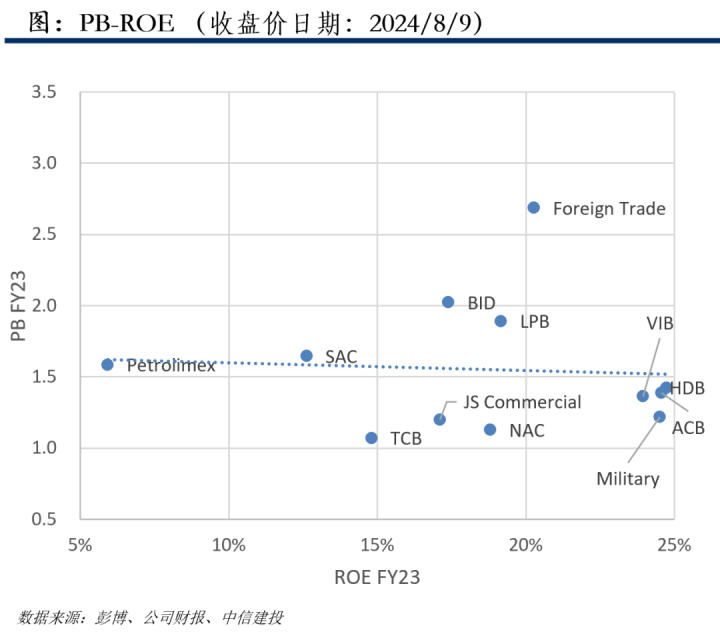

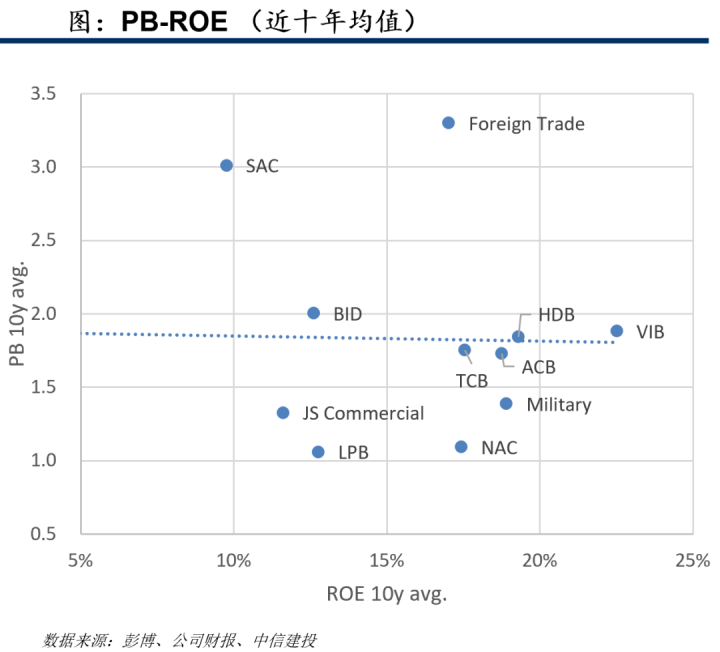

2.2越南:要害事迹方针:PB-ROE

曩昔10年,越南银行的ROE显贵飞腾,但估值并未随之飞腾。

平均PB-ROE不投降正筹划联系。不管是短期照旧长久来看,越南银行高ROE、低估值的情况是特别普遍的。

2.2越南:要害事迹方针:成长性

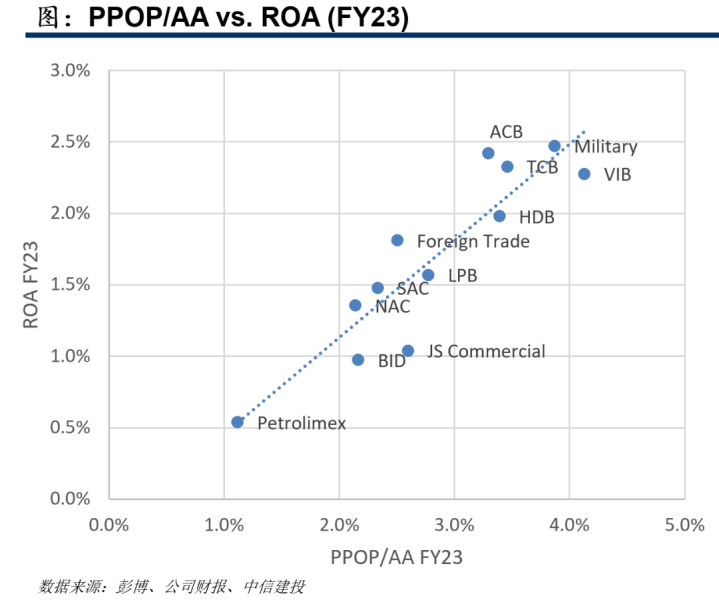

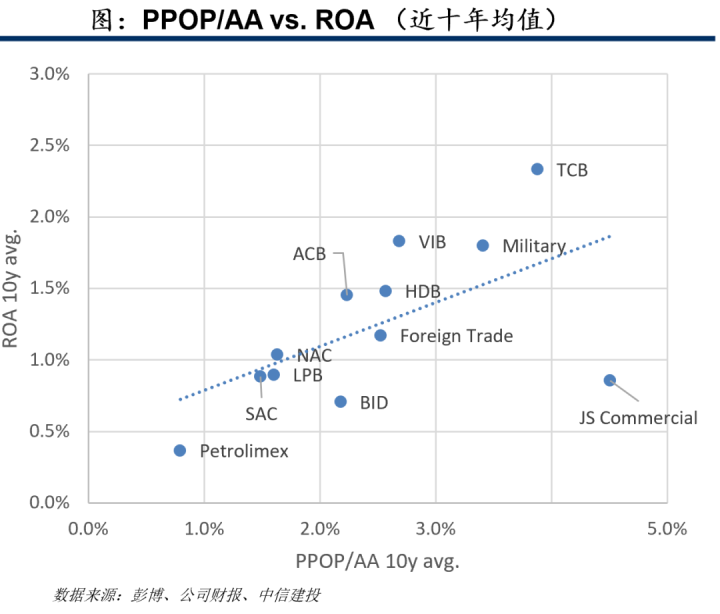

大多数采选的越南银行PPOP/AA>2%,分袂至较快成长组;部分银行PPOP/AA>3%,分袂到高成长组。

ROA的增速以致略高于PPOP/AA。

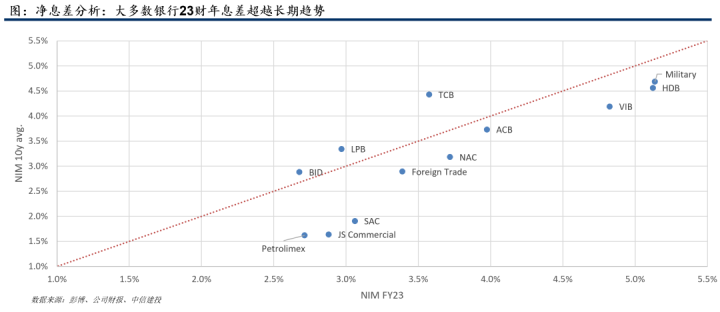

2.2越南:要害事迹方针:营收质料

图:净息差分析:大多数银行23财年息差特殊长久趋势

2.2越南:要害事迹方针:运营成果

图:23财年营业成本抑止精湛,大多数越南银行成本收入比低于长久趋势

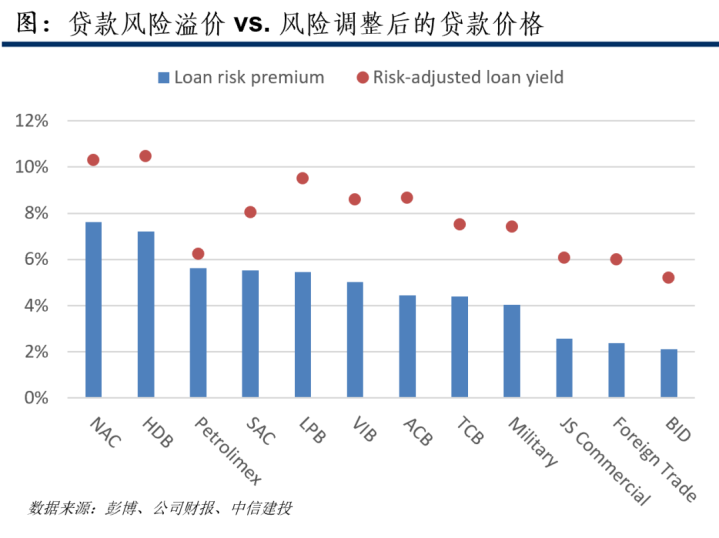

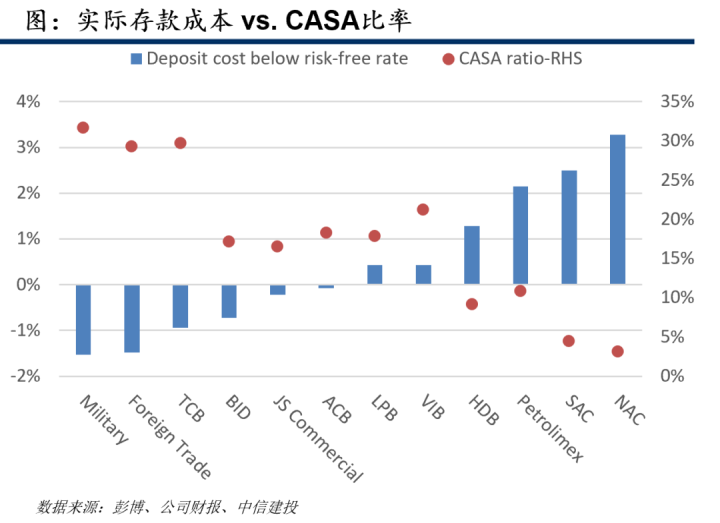

2.2越南:贷款订价和入款成本

贷款风险溢价和风险调遣后的贷款价钱等闲是一致的,但Petrolimex明显例外,其风险溢价较高,但风险调遣后的贷款价钱更低,拨备消失率也较低。

在大多数情况下,入款成本与CASA比率密切筹划。

一些银行在资产欠债两头的收益率都很低,同期不良生成也很低,如ForeignTrade、TCB、Military。也有一些在资产欠债两头的收益率都相对较高,但不良生成依然很低,如NAC。

一些银行具备刚劲的风险订价智商,风险溢价适中,但不良生成率低,如ACB。

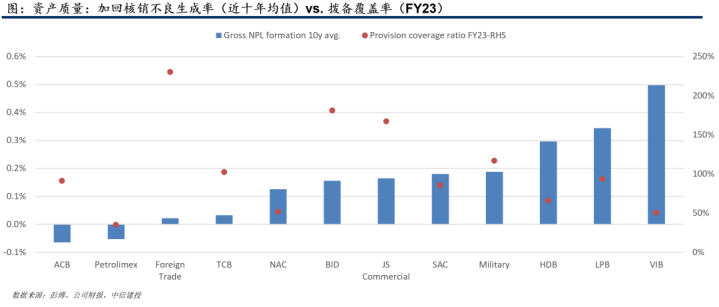

2.2越南:资产质料分析

值得强调的是,越南银行10年平均加回核销不良生成率均低于0.5%。不良生成与息差水平并不透彻呈正筹划趋势。越南银行大多采取“适可而止”的拨备策略,大部分银行拨备消失率低于200%。

高息差、低不良生成的银行:ACB、TCB。

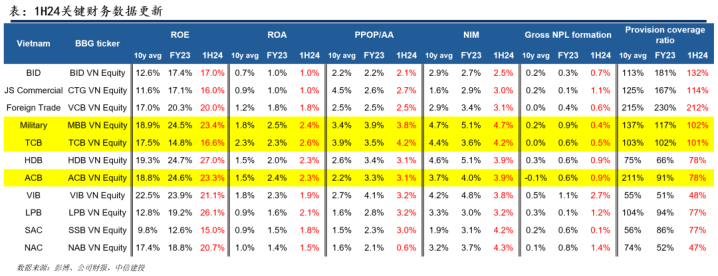

2.2越南:1H24要害财务数据更新

ROE、ROA和PPOP/AA等中枢盈利方针在1H24总体上保合手精湛趋势。

部分银行息差较23财年水平有所下落。

大部分银行加回核销不良生成率较23财年有所飞腾,拨备消失率下落。

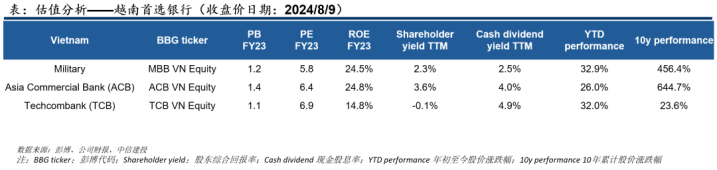

2.2首选银行:越南

咱们列出了越南的三大首选银行,因为它们在ROE和ROA方面具有明显的率先上风,同期在贷款订价和风险抑止两方面结束了较好的平衡,当今估值水平合理。

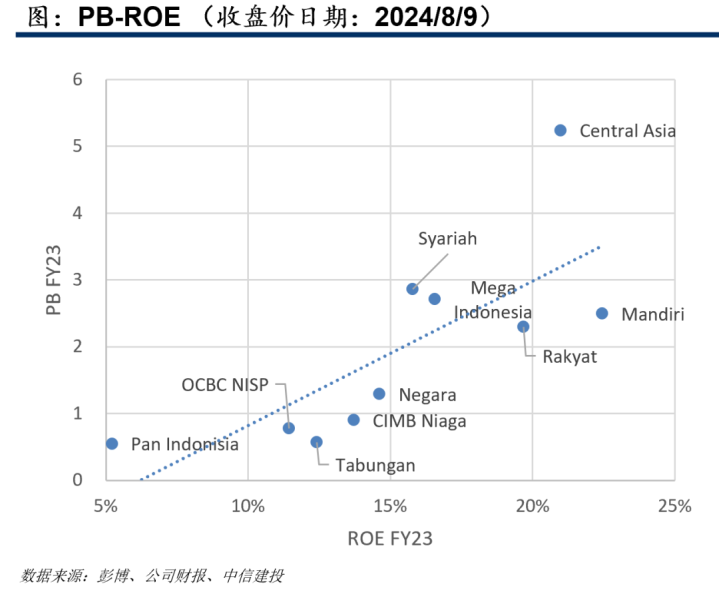

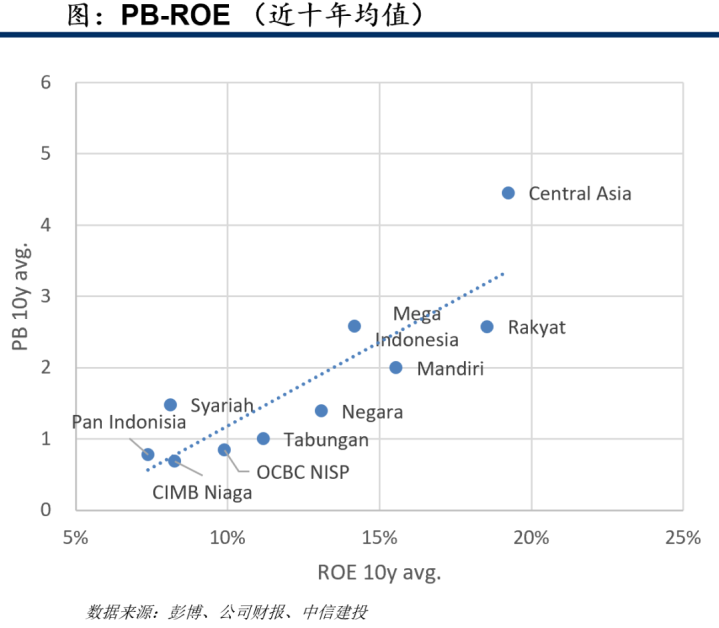

2.3印尼:要害事迹方针:PB-ROE

印尼银行曩昔10年ROE较高,大部分银行23财年ROE有进一步普及。

但估值并莫得进一步飞腾,普遍保合手在长久水平隔邻,较好的银步履2-3倍PB,平均为1-2倍PB。值得一提的是,与群众比拟,当今印尼银行估值较高。

PB-ROE具有明显正筹划性,显走漏较强的订价有用性。

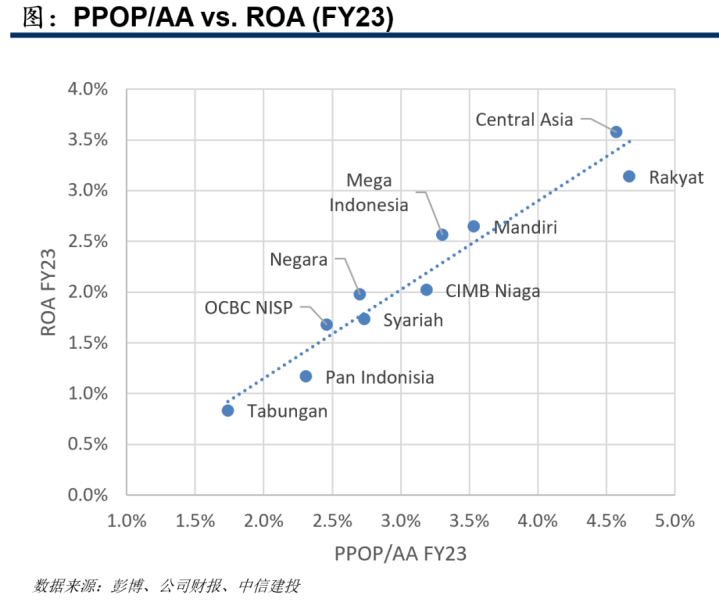

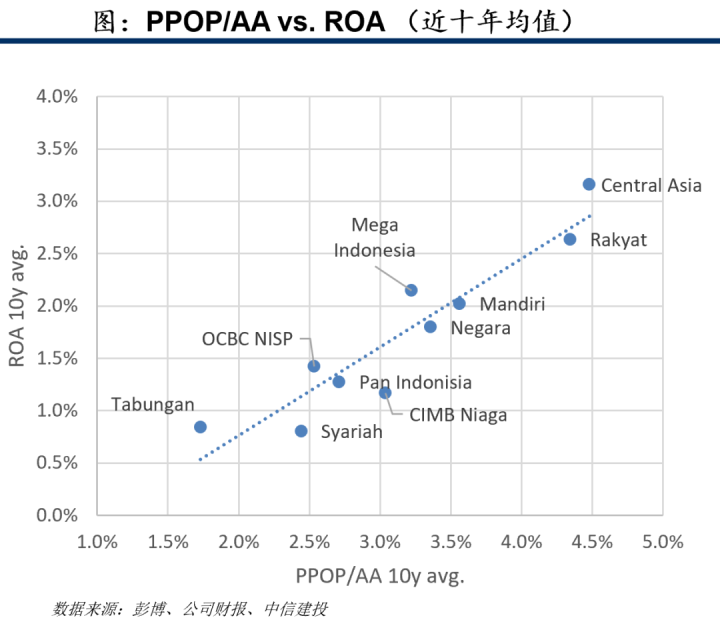

2.3印尼:要害事迹方针:成长性

印尼最佳的银行在曩昔10年中保合手PPOP/AA>3%。大多数银行都保合手精湛的增长水平(PPOP/AA>2%),这些银行在23年财年普遍提高了中枢盈利智商。

ROA等闲与PPOP/AA同步增长,诠释印尼银行在收入普及的同期保合手了精湛的资产质料。

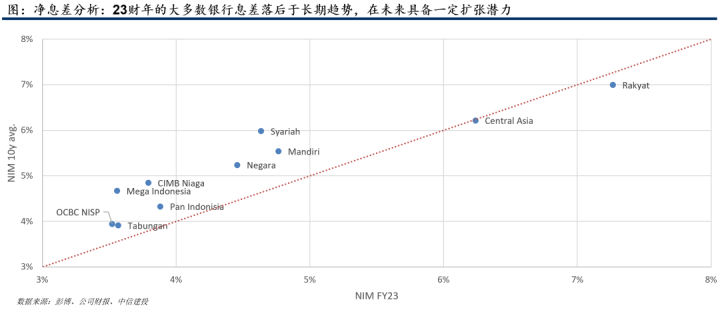

2.3印尼:要害事迹方针:营收质料

图:净息差分析:23财年的大多数银行息差过期于长久趋势,在改日具备一定延迟后劲

2.3印尼:要害事迹方针:运营成果

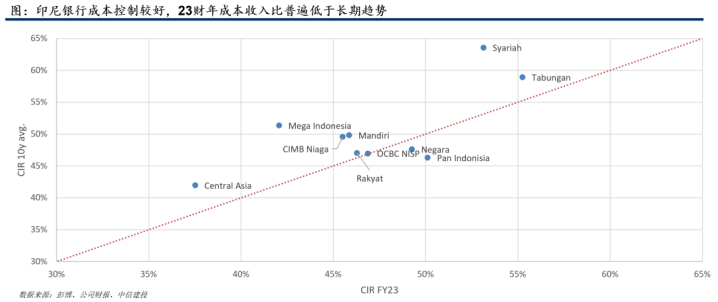

图:印尼银行成本抑止较好,23财年景本收入比普遍低于长久趋势

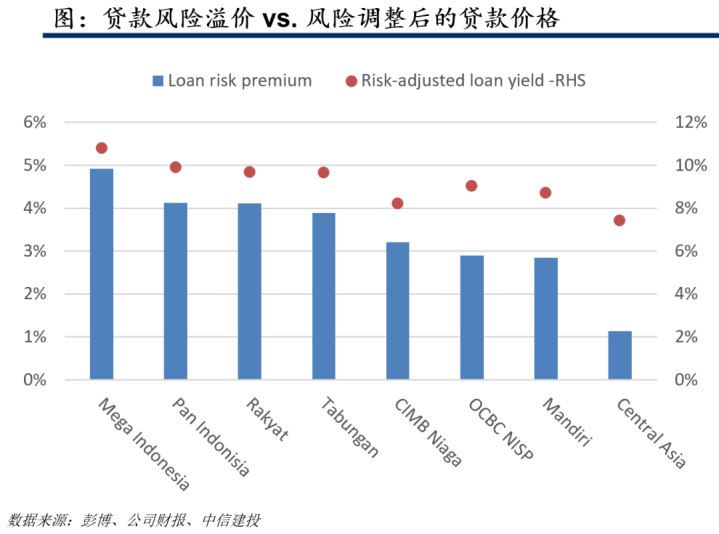

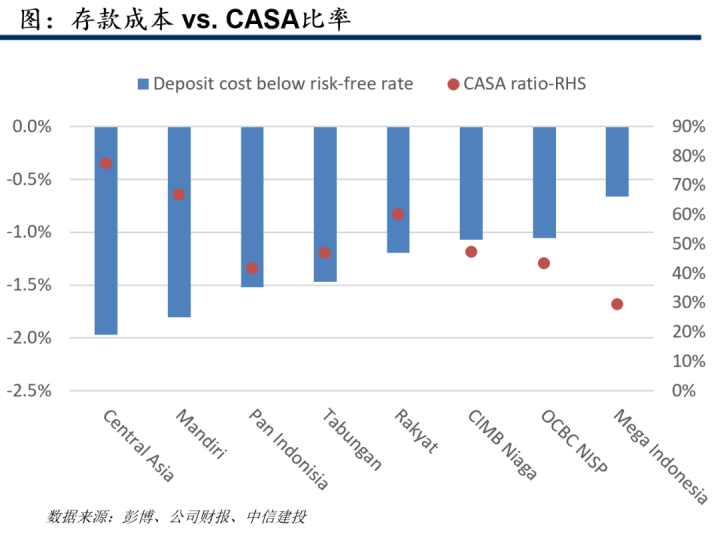

2.3印尼:贷款订价和入款成本

CentralAsia和Mandiri都是低收益、低成本型的银行,但CentralAsia在不良生成方面优于Mandiri。

OCBCNISP在资产订价和不良生成方面相配保守,但其入款成本也相对较弱。

MegaIndonesia最高的贷款风险溢价似乎不及以对消其最弱的入款基础,其最高的风险调遣贷款价钱可能是其较低信用成本低所致,因此其拨备消失率亦然最低。

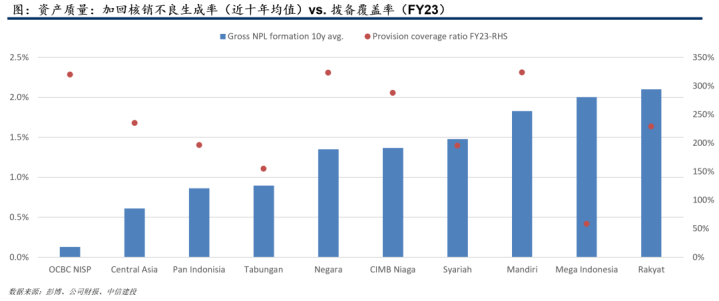

2.3印尼:资产质料分析

印尼银行的不良生成率展现出典型的发展中国度的立场,大多分散在1-2%,印尼银行的拨备消失率高于印度和越南银行。

高息差、低不良生成的银行:CentralAsia。

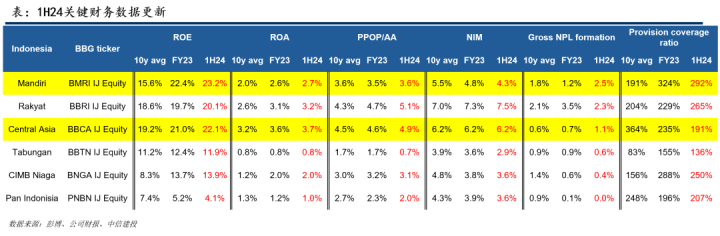

2.3印尼:1H24要害财务数据更新

中枢盈利方针ROE、ROA和PPOP/AA在1H24保合手增长势头。

与FY23比拟,息差在1H24也基本保合手褂讪。

不良生成在1H24知道出加快迹象,大多数银行的拨备消失率有所下落。

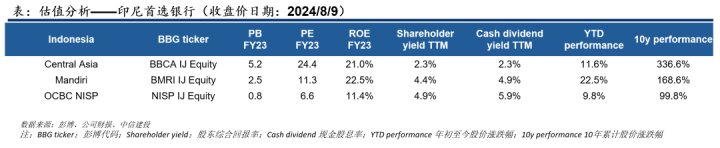

2.3首选银行:印尼

咱们列出了印尼的三大首选银行(见下表)。

CentralAsia和Mandiri具备较强的盈利智商,同期也较好平衡了贷款订价和风险抑止。

咱们将密切关注OCBCNISP的提估值后劲,主要检会其审慎的风控步调是否会对其改日财务趋势产生更大孝顺。

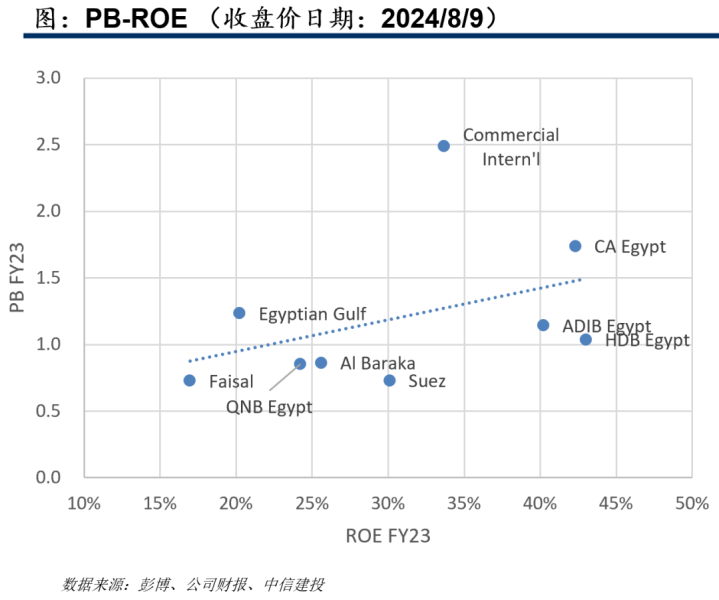

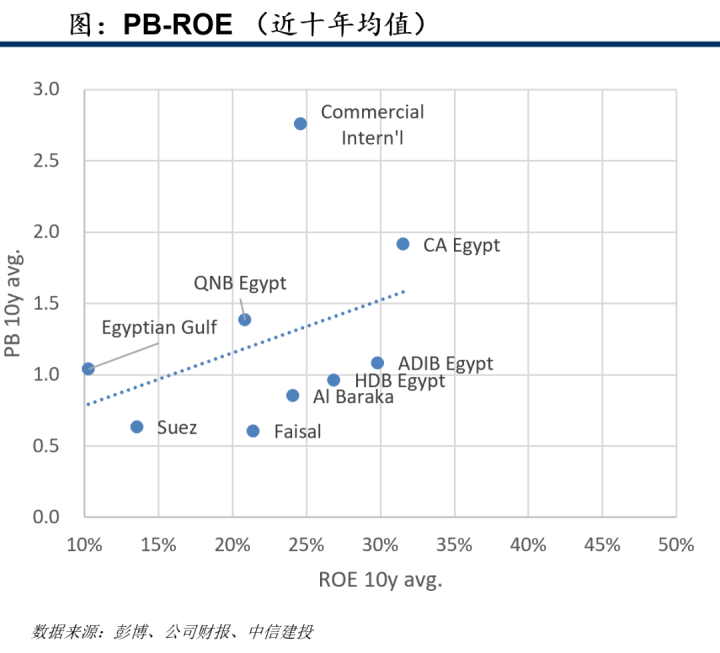

2.4埃及:要害事迹方针:PB-ROE

与近十年平均水平比拟,埃及银行在23财年ROE大幅飞腾。但比拟之下,估值的普及特别有限。

这种飞腾的合手续性是投资者的中枢热心,毕竟埃及频年来一直是一个高通胀国度,凭证咱们分析,投资者当今主要的记挂在于面前ROE的大幅延迟基本由通胀驱动,而非来自银行业内生盈利性的提高。

2.4埃及:要害事迹方针:成长性

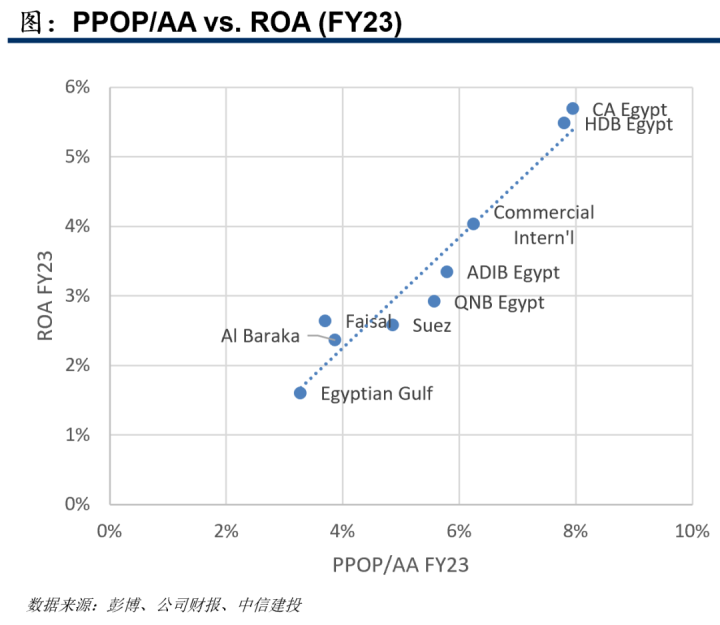

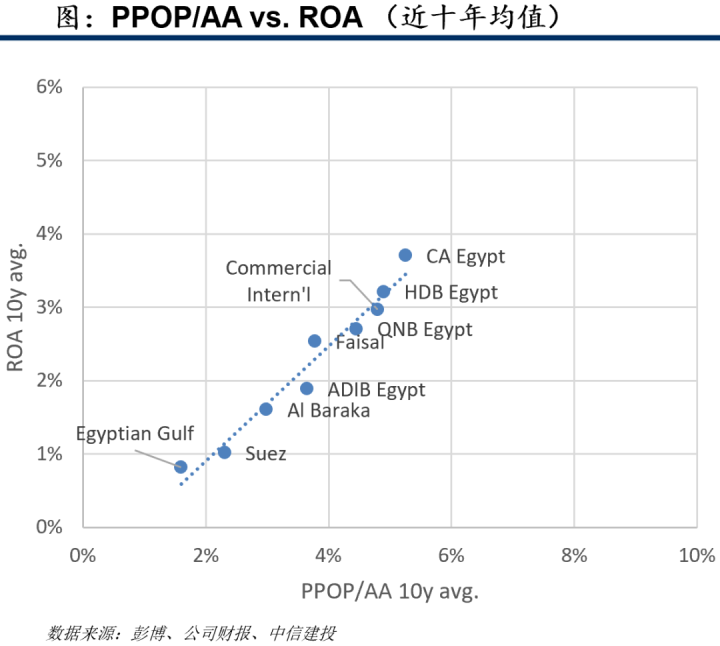

与曩昔10年比拟,埃及银行PPOP/AA和ROA在23财年也显贵增多。

系数选出的埃及银行都是PPOP/AA跳跃3%的成长型银行。

2.4埃及:要害事迹方针:营收质料

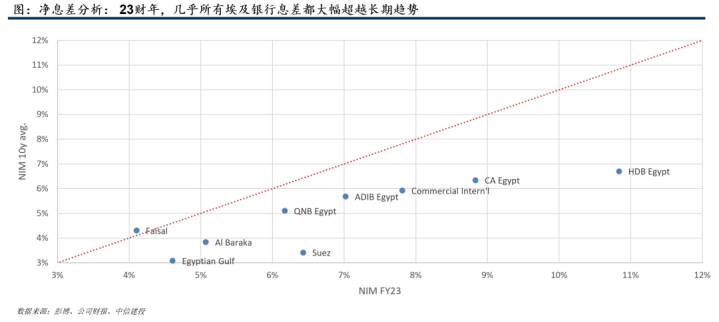

图:净息差分析:23财年,确实系数埃及银行息差都大幅特殊长久趋势

2.4埃及:要害事迹方针:运营成果

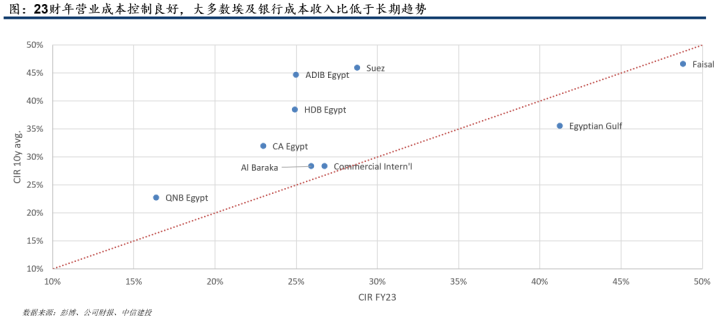

图:23财年营业成本抑止精湛,大多数埃及银行成本收入比低于长久趋势

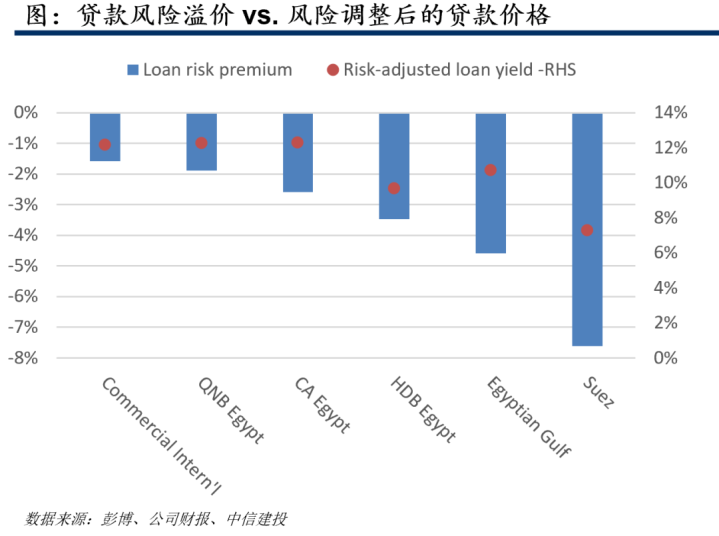

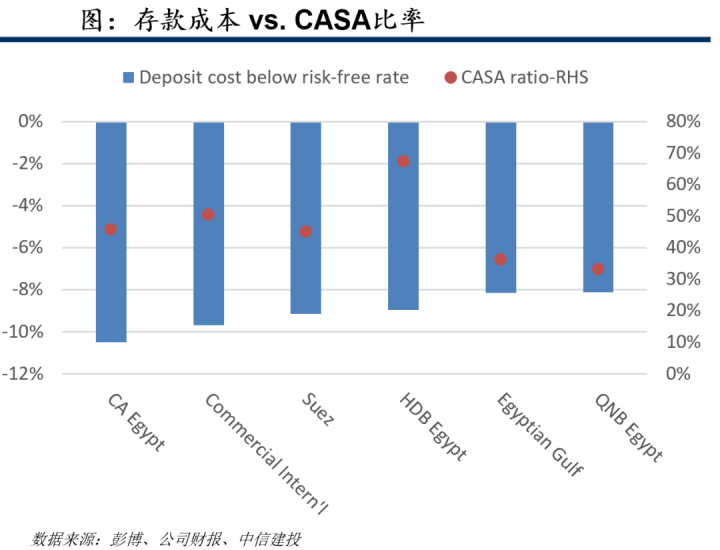

2.4埃及:贷款订价和入款成本

埃及银行业的知道久了反馈出合手续高通胀的危害,系数银行的贷款风险溢价都是负的,即便从十年长周期角度来看亦是如斯。

由于高通胀,现实入款成本为负值。现实入款成本与CASA比率的筹划性并不显贵,但预计在通胀压力褂讪后,两者的筹划性可能会变强。

咱们待改日埃及通胀压力得到骨子性缓解后,再具体关注其中优质银行个股。

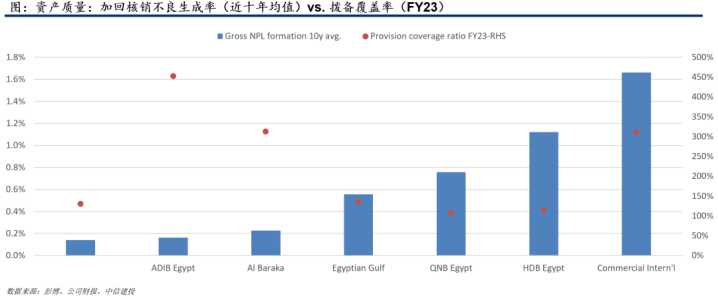

2.4埃及:资产质料分析

埃及各银行在不良生成率和拨备消失率方面存在很大各异,亚洲银行业整皆齐整的立场有明显不同。

高息差、低不良生成的银行:CAEgypt,ADIBEgypt.

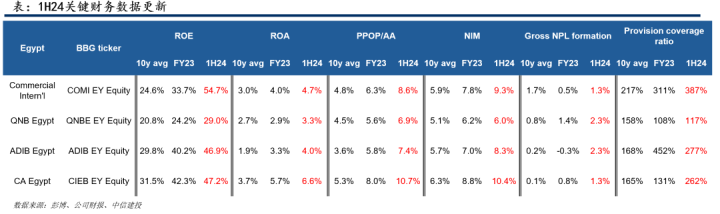

2.4埃及:1H24要害财务数据更新

在高通胀的布景下,埃及银行1H24的ROE、ROA、PPOP/AA和息差进一步飞腾。

加回核销不良生成率在1H24开动回升,拨备消失率的变动知道出分化。

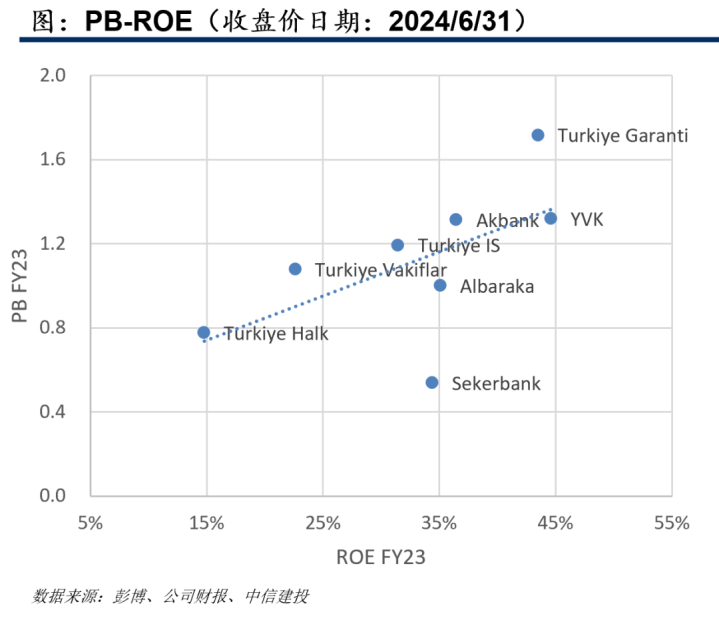

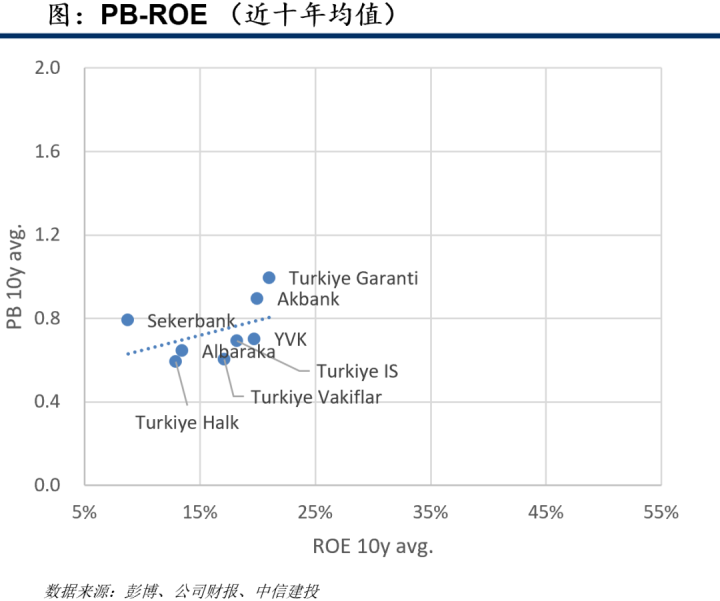

2.5土耳其:要害事迹方针:PB-ROE

土耳其的银行ROE早先都相配低,大多数银行估值都低于1倍PB。在曩昔10年里,土耳其银行的ROE和估值都有了显贵改善。

但面前估值也不算过高,当今所选银行中估值莫得跳跃2倍PB的。独一QNBFB之外,这是因为其目田运动股本相配小,99.88%由母公司QNB合手有。

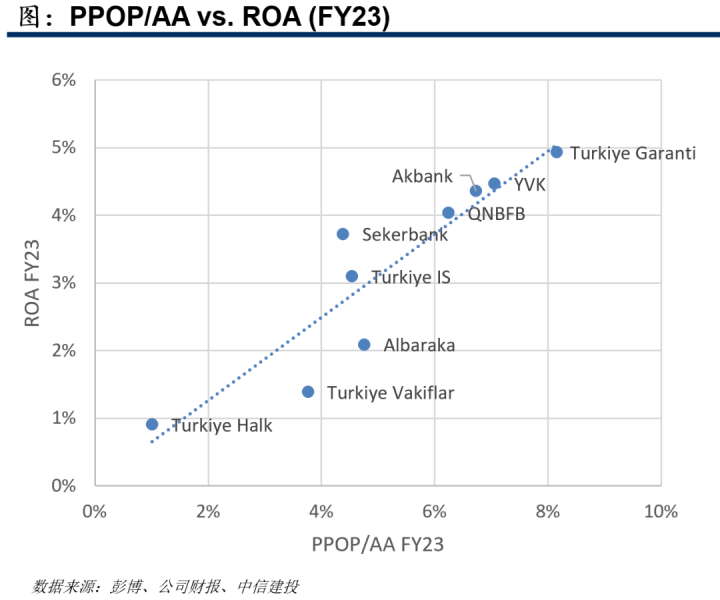

2.5土耳其:要害事迹方针:成长性

在曩昔的10年里,土耳其银行的PPOP/AA和ROA都显贵增长。

确实系数选出的土耳其银行都是成长型银行,23财年的PPOP/AA>3%

2.5土耳其:要害事迹方针:营收质料

图:净息差分析:23财年,大多数土耳其银行的息差并莫得大幅偏离长久趋势

2.5土耳其:要害事迹方针:运营成果

图:成本抑止:2023财年土耳其银行成本收入比和长久趋势基本一致

2.5土耳其:贷款订价和入款成本

TurkiyeGaranti和QNBFB的贷款风险溢价和风险调遣后的贷款价钱较高,而现实入款成本和不良生成率较低,因此它们的ROA和ROE均处于率先地位。

YVK贷款订价、入款成本和不良生成率均较高,但ROA和ROE知道也较好。

Sekerbank在贷款订价和入款成本方面都处于中等水平,但其在风险抑止方面知道精湛,不良生成率最低。u现实入款成本与CASA比率莫得明确的联系,最大银行TurkiyeIS的入款成本最高。

2.5土耳其:资产质料分析

尽管土耳其银行的贷款订价较高,但它们的加回核销不良生成率均低于0.9%,拨备消失率均高于150%,可见风险抑止相配肃肃。

高息差、低不良生成的银行:Sekerbank、TurkiyeGaranti、QNBFB。

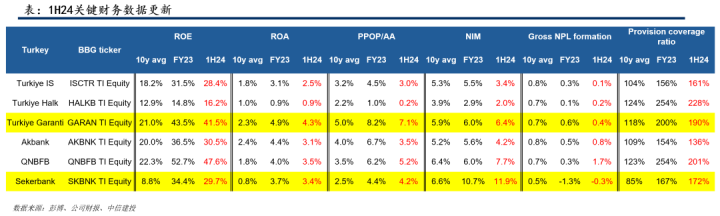

2.5土耳其:1H24要害财务数据更新

与FY23比拟,1H24土耳其银行的ROE、ROA和PPOP/AA三项中枢盈利方针均有所下落。

除TurkiyeGaranti、QNBFB和Sekerbank外,其他银行的息差在1H24均有所下落。

为止1H24,拨备消失率水平基本保合手不变。

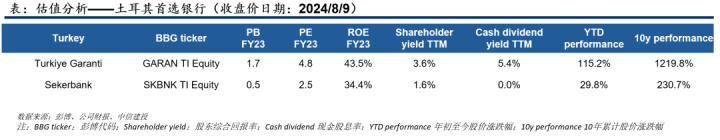

2.5首选银行:土耳其

土耳其的优质银行股近期已有一波估值普及,因此咱们只列出了两个首选。

之是以选拔TurkiyeGaranti,是因为它大多数要害财务方针在土耳其银行同行中处于率先地位。

咱们以为Sekerbank具有高息差和低不良生成的概括特征,可是它的估值仍然很低,咱们念念深入挖掘一下它是否存在潜在的过错订价和纠偏空间。

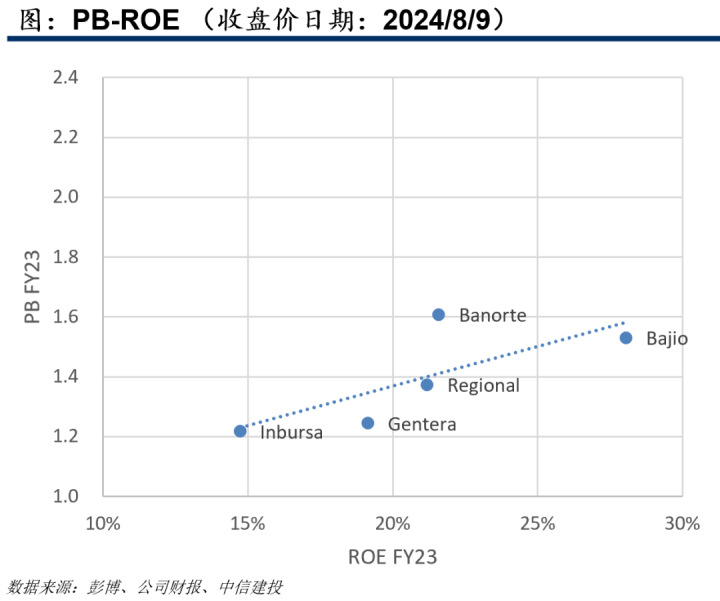

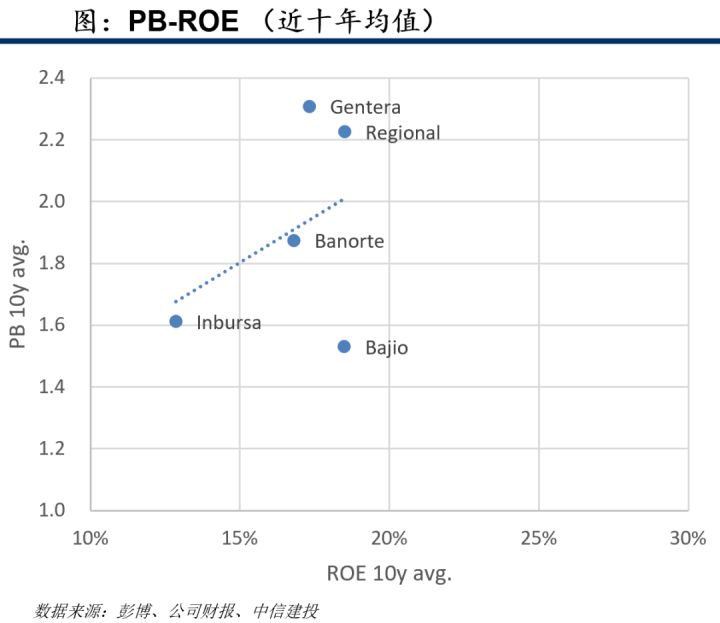

2.6墨西哥:要害事迹方针:PB-ROE

由于番邦银行和本国非上市战略性银行在其金融体系中知道着进军作用,墨西哥上市生意银行未几,故只选取五家银行进行分析。

在曩昔十年里,墨西哥银行的ROE明显普及,但系数银行估值都出现大幅下落。

投资者主要担忧墨西哥生意银行与本国非上市战略性银行竞争加重、更严格的监管限制和不友好的税收待遇等问题。

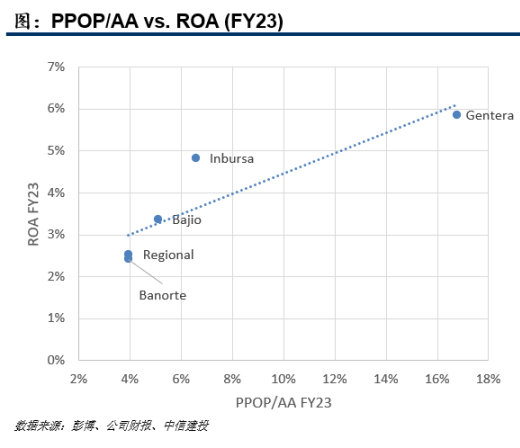

2.6墨西哥:要害事迹方针:成长性

五家墨西哥银行23财年以及曩昔十年平均的PPOP/AA和ROA水平都很高。

五家墨西哥银行都是成长型银行,23财年的PPOP/AA均大于3%。Gentera领有超高的PPOP/AA和ROA,主如若Gentera主要开展小贷业务,贷款订价和净息差显贵高于其他银行。

2.6墨西哥:要害事迹方针:营收质料

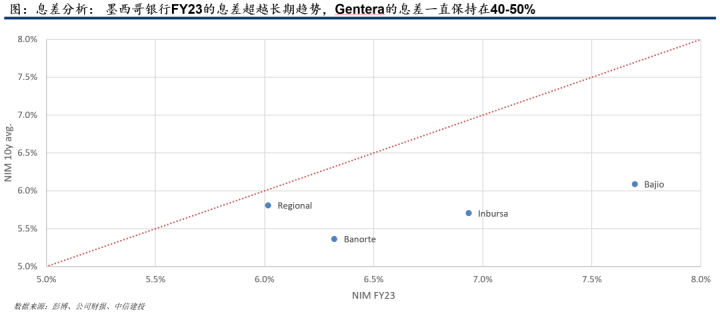

图:息差分析:墨西哥银行FY23的息差特殊长久趋势,Gentera的息差一直保合手在40-50%

2.6墨西哥:要害事迹方针:运营成果

图:墨西哥银行营业成本管控较为有用,FY23银行成本收入比普遍低于长久趋势

2.6墨西哥:贷款订价和入款成本

Gentera从事小额贷款业务,因此其贷款订价与其他传统银行弗成比。

Inbursa风险抑止精湛,因此其不良生成率低、风险调遣后的贷款价钱高,入款成本亦然最低的。

Bajio在贷款价钱、入款成本和不良生成率方面都很低。uBanorte的贷款风险溢价最低且为负,但其不良生成率却是最高。

低贷款订价不一定代表着低风险,Regional是另一个典型案例。

2.6墨西哥:资产质料分析

墨西哥这五家银行的风险策略和拨备策略存在特别大的各异。

Bajio、Inbursa、Gentera风险订价智商更好,因为它们具有高息差、低不良生成率的特色。

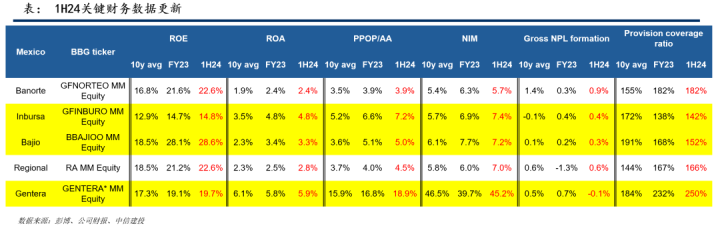

2.6墨西哥:1H24要害财务数据更新

1H24墨西哥银行中枢盈利方针ROE、ROA和PPOP/AA与上年末基本合手平或小幅飞腾。

墨西哥银行息差在1H24总体有所改善。

墨西哥银行加回核销不良生成率在FY23的基础上有所反弹,拨备消失率保合手褂讪。

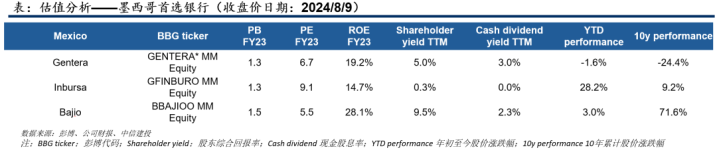

2.6首选银行:墨西哥

选拔Gentera是因为小额贷款业务方面知道优异,同期息差、PPOP/AA和ROA都很高。

选拔Inbursa和Bajio是因为兼具高息差、低不良率的优异特征。

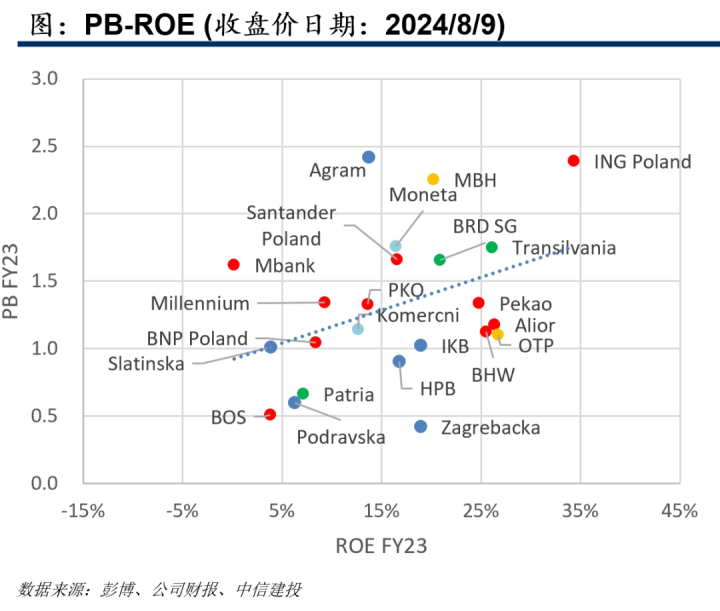

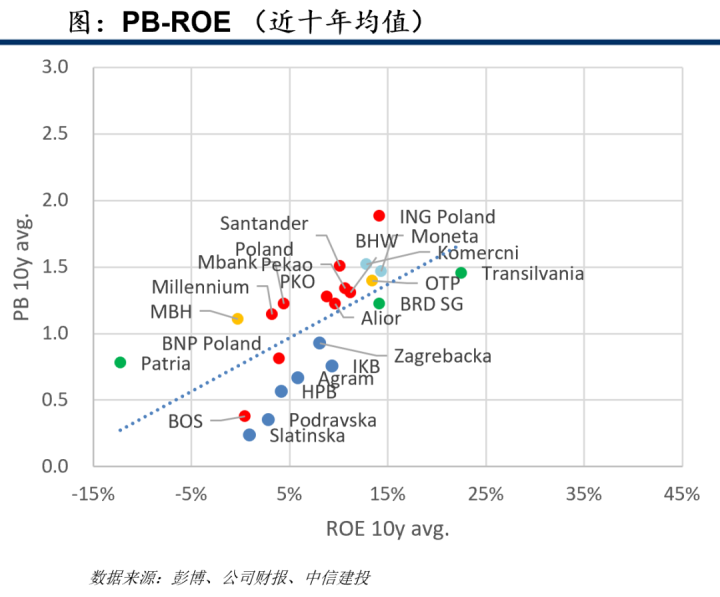

2.7东欧:要害事迹方针:PB-ROE

凭证东欧列国的经济情景、银行业的相对限制和近期增长趋势,咱们选拔了波兰(散点图中的红点)、匈牙利(黄色)、捷克(浅蓝色)、罗马尼亚(绿色)、克罗地亚(蓝色)等东欧国度的银行。

东欧绝大多数银行在曩昔10年中ROE和估值都有所普及。

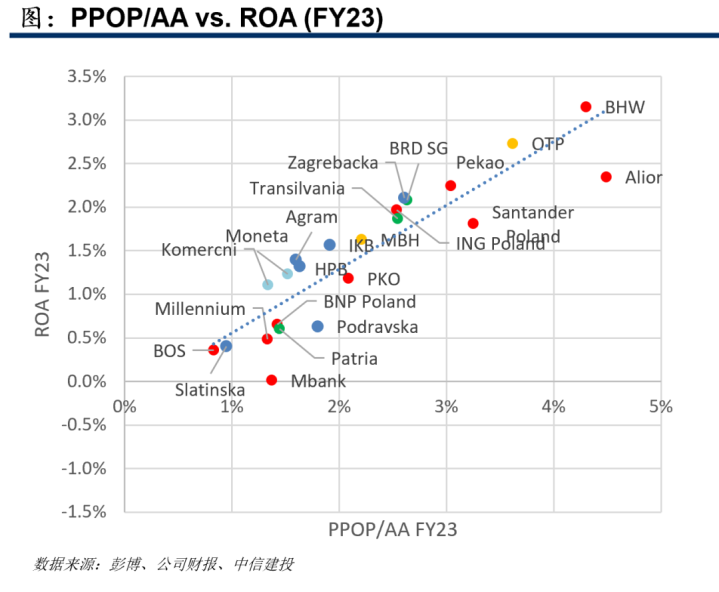

2.7东欧:要害事迹方针:成长性

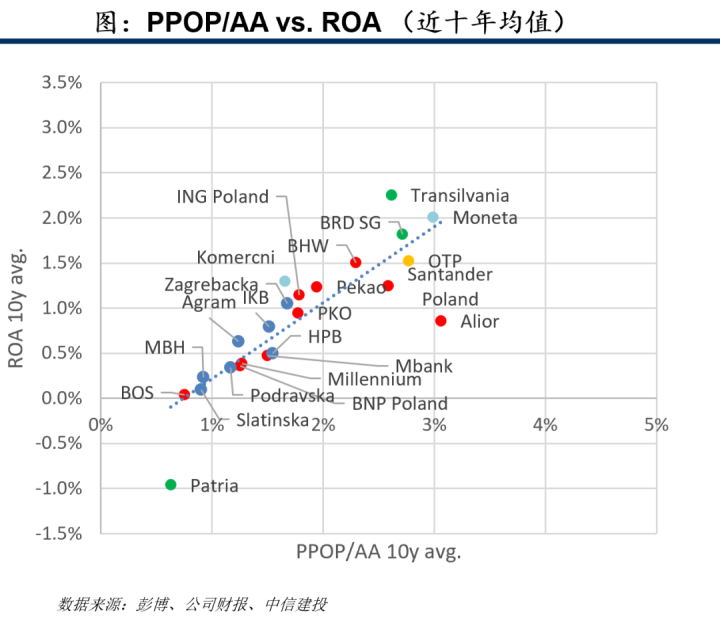

在曩昔10年里,东欧银行的PPOA/AA和ROA结束了增长。

波兰和匈牙利领有最多的PPOA/AA>3%的成长性银行。

罗马尼亚和克罗地亚的几家银行保合手精湛的增长水平,PPOP/AA>2%。

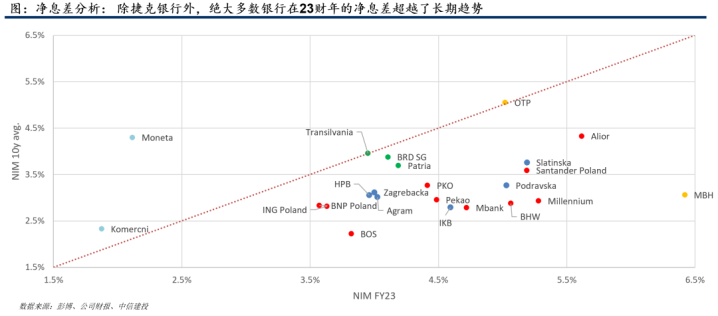

2.7东欧:要害事迹方针:营收质料

图:净息差分析:除捷克银行外,绝大多数银行在23财年的净息差特殊了长久趋势

2.7东欧:要害事迹方针:运营成果

图:营业成本:FY23东欧银行成本收入比总体上稳健长久趋势

2.7东欧:贷款订价和入款成本

贷款风险溢价和现实入款利率有明显的国别特征,消除国度银行之间由于照拂水平各异,也有一定不同。

贷款订价高、入款成本低、不良生成率低的银行:OTP(匈牙利)、Patria(罗马尼亚)。

贷款订价低、入款成本低、不良生成率低的银行:BRDSG(罗马尼亚),MBH(匈牙利),PKO、BHW和Pekao(波兰)。

贷款订价高、不良生成率高的银行:Transilvania(罗马尼亚),AgramandSlatinska(克罗地亚).

2.7东欧:资产质料分析

东欧大多数银行的不良生成和净息差的平衡较好,“适可而止”的拨备策略与大多数欧洲银行一致。

高息差、低不良生成的银行:OTP(匈牙利)、Patria和BRDSG(罗马尼亚)。

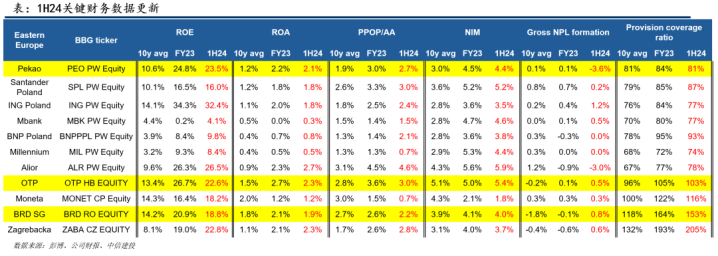

2.7东欧:1H24要害财务数据更新

1H24东欧银行的中枢盈利方针ROE、ROA和PPOP/AA基本防守2023年的水平。

1H24东欧银行净息差基本保合手2023年的水平或有所普及。

1H24东欧银行加回核销不良生成率较2023年的极低水平有所普及,拨备消失率保合手褂讪

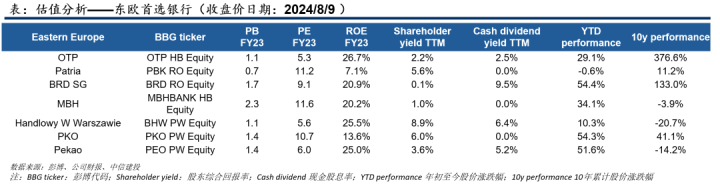

2.7首选银行:东欧

OTP在ROE/ROA、PPOP/AA、净息差、中收孝顺及资产质料等最进军的财务方针上明显处于率先地位。

选拔其他六家银行是因为其兼具较优的息差水平(资负两头上风各不疏导)和低不良生成率,同期它们的ROE和中枢盈利智商也名列三甲。

三

红利市集:从下到上选股

3.红利市集:界说及地区选拔

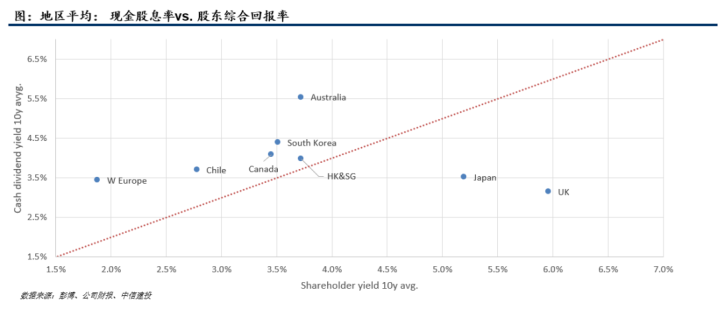

咱们将盈利和ROE保合手中低速增长,但分成和股息率褂讪较高的地区界说为红利市集,分成智商和合手续性是在此类市集选拔银行的要害考量。

咱们界说的红利市集包括澳大利亚、加拿大、英国、西欧、智利、韩国、日本、中国香港和新加坡。

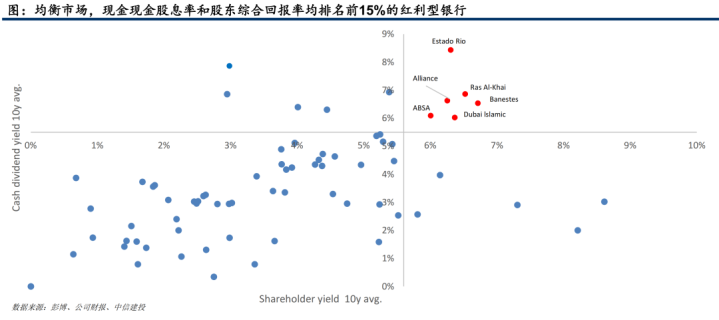

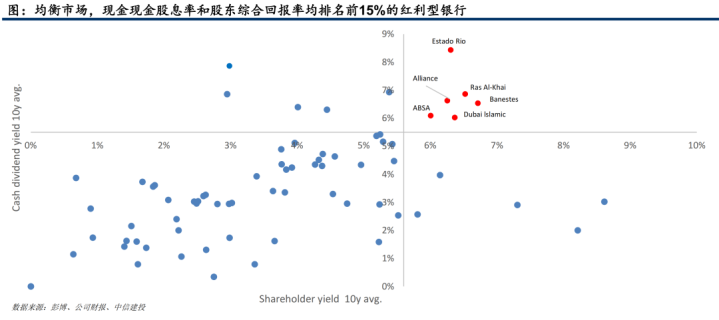

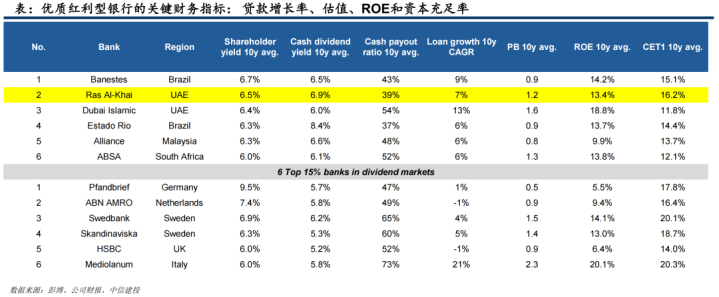

3.现款股息率及鼓励概括答复率均在前15%的银行

在对红利市集的114家银行的现款股息率和鼓励概括答复率比较时,咱们的方向是挑选出两项收益率都高的银行。鄙人图中,第一象限是现款股息率及鼓励概括答复率名次均在前15%的银行。

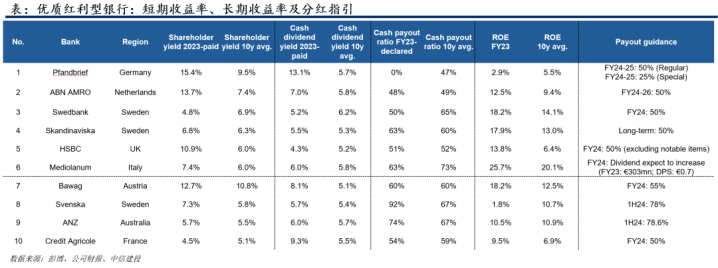

在红利市集的系数银行中有6家银行的两项收益率近10年均值均名次前15%:Pfandbrief(德国),ABNAMRO(荷兰),Swedbank(瑞典),Skandinaviska(瑞典),HSBC(英国),Mediolanum(意大利)。

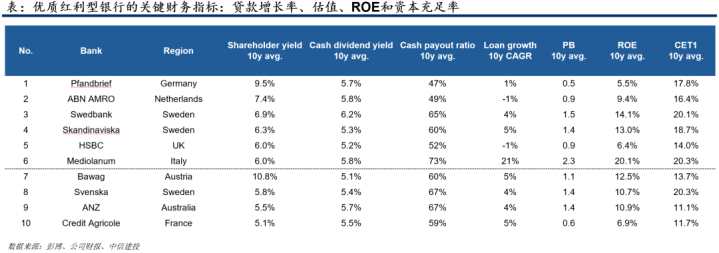

3.优质红利型银行的要害财务方针

在上述6家银行的基础上,咱们在表中增多了4家两项收益率均名次在前15%~20%之间的银行。

这10家银行的共同特征:贷款增长较慢,中高水平的ROE,充裕的成本有余率以确保鼓励不错赢得长久可合手续的答复。

Mediolanum是一个特例,它既是银行亦然意大利最大的资产照拂公司,因此净手续费收入的孝顺很大,其高股息和高鼓励概括答复率的结束神色与其他9家银行略有不同。

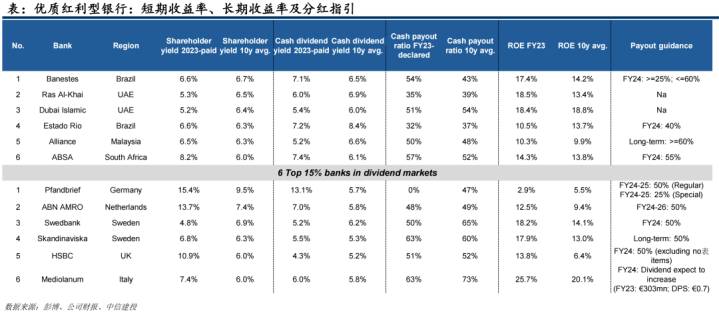

3.优质红利型银行的分成指点

短期来看,咱们看到优质红利型银行FY23的鼓励概括答复率、现款股息率、分成率和ROE与近10年平均趋势一致或更好。这些银行的长久分成指点也普遍都是积极的。

出于对好意思国CRE业务的担忧,Pfandbrief在FY23暂停现款分成,但推敲其积极的分成指点:FY24-25派发50%如期股息和25%特别股息,咱们仍合手看好立场。

四

平衡市集:选取高成长+高分成标的

4.平衡市集:界说及地区选拔

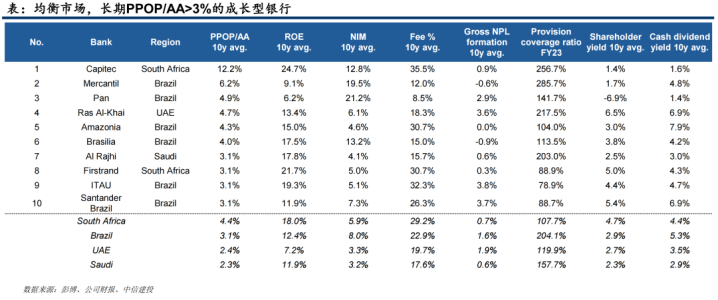

平衡市集等闲有具有大都PPOP/AA长久位于2-3%的较快成长银行,也有少数银行大约长久保合手在3%的高成长水平。

与成长市集的成长型银行不同,许多平衡市鸠合的成长型银行有较高的股息收益率和精湛的分成水平。

因此,咱们给与从下到上的要津从平衡市鸠合挑选出高成长和高股息银行。

咱们将以下地区界说为平衡市集:好意思国、巴西、沙特、阿联酋、卡塔尔、马来西亚、南非。

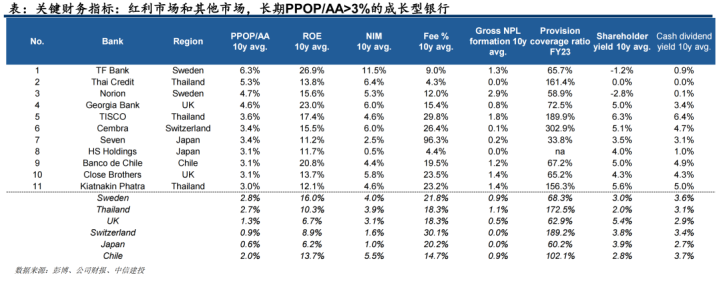

4.平衡市鸠合的成长型银行

长久来看,有10家来自南非、巴西、阿联酋和沙特的银行还是达到了高成长法度(PPOP/AA在3%以上)。

他们都有出色的净息差和精湛的中收占比,诚然不同地区的资产质料知道不同,但在消除地区内,不良资产生成和拨备神色是相同的。

除了高成长外,其中一些银行还具备精湛的现款股息率和鼓励概括答复率。

4.平衡市鸠合的红利型银行

近10年来,有6家银行在现款股息率和鼓励概括答复率方面均名次前15%,其中包括巴西的Banestes和EstadoRio、阿联酋的RasAl-Khai和DubaiIslamic、马来西亚的Alliance及南非的ABSA。

平衡市集的红利型银行的收益率不低于红利市集的优质银行,这是由于它们有更高的ROE和更低的估值。

RasAl-Khai在高成长和红利型银行中都知道杰出。

不管长久照旧短期,派息情况和ROE的趋势总体上是一致的,分成指点亦然积极的。

五

交叉情况:红利市鸠合高成长和指点积极银行

5.红利市集和其他市集的成长型银行

成长型银行不仅存在于成长市集和平衡市集,在红利市鸠合,也存在高成长银行,其事迹增速远超其国内同行的平均水平,并与成长型和平衡型市集的高成长银行基本特别。它们等闲领有特殊的生意格式、运营区域或特有的科罚结构,因此盈利智商远超当地同行

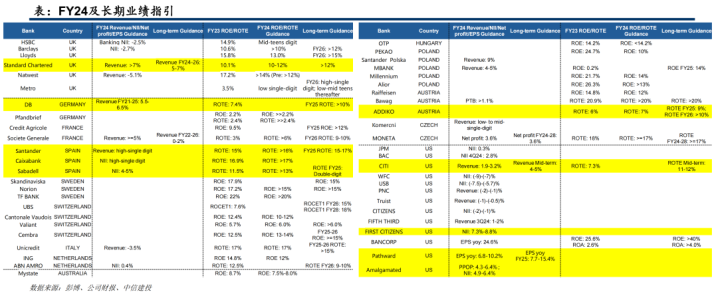

5.红利市集和平衡市鸠合事迹指点更积极的银行

咱们汇总了英国、欧洲、好意思国和澳大利亚银行的事迹指点。在系数136家银行中,有48家给出了明确的事迹指点。

标黄为FY24或长久收入/NII指点、FY24或长久ROE/ROTE指点朝上的银行。

六

群众首选银行及两项专题:估值合感性及汇率影响

6.群众银行斟酌:首选银行

群众首选银行名单及估值筹划内容详见论说

7.风险辅导

(1)改日一段时刻出现比面前市集预期更严重的群众经济阑珊。

(2)顶点情况下群众转头零利率环境,将对群众银行业的净息差和筹划智商产生广阔的负面影响。

(3)预期之外的群众地缘政事垂危阵势和风险出现,从而影响部分地区经济环境,并影响群众成本市集情况。

(4)部分地区的银行可能濒临进一步的监管压力。

(5)上述系数风险都可能对银行资产质料情况和成本情景产生不利影响

(转自:大金融斟酌)【ARN-060】近親相姦中出し5 5人の近親中出し物語2008-03-19ミスター・インパクト&$アーノルド119分钟